社会で出ると会社・友人・親族から生命保険に加入することを勧められることがあります。

あなたも家族など親しい人から保険を勧められた経験はありませんか?

ただ、勧められるから加入したものの、よく分からないまま保険に加入したという人も多くいるはずです。

確かに万が一の備えとして生命保険に加入しておくことは安心かもしれません。しかし、その仕組と特徴を知らないままでいると気づかないうちに損をしているケースも少なくありません。

営業マンにセールストークを聞いたり、パンフレットを確認すると非常に魅力的に感じる保険もあるかもしれませんが、保険には無駄も多く、全てを鵜呑みにするのは長い間損をすることにも成りかねません。

そこで今回の記事では、「生命保険に加入するべきか」あるいは「加入せずにお金を貯めるべきか」についてお伝えしていきたいと思います。不要な保険を見直してぜひ無駄なお金を払わないようにしていきましょう。

生命保険のなかでも「外貨建ての商品」は要注意

生命保険のなかでも外貨建ての生命保険は注意が必要です。

外貨建ての生命保険は、営業マンにとって鉄板商品の1つですが、外貨建てのように米ドルや豪ドルといった外貨で運用される生命保険の場合、支払われる保険金や給付金も外貨で支払われることになります。

生命保険には、基本的に「病気や怪我での入院」「亡くなった時」の2つの条件でお金が支払われることになりますが、外貨建ての生命保険は日本より運用利回りが良い貯金機能を備え、保険金や満期金も外貨でもらう商品になっているので、為替レートの変動によっては大きなリスクを負う保険商品になります。

新型コロナウイルスで大きく世界市場が揺れ動いたことを考えれば、為替リスクも馬鹿にできないと思えるはずです。

外貨建て生命保険を売りたい理由

外貨建て生命保険は、外貨で保険料を支払って保険金をもらうことで「低金利の日本と違って金利が高い国の通貨で高い金利で運用が可能」という理由があります。

日本の保険運用利回りは0.3%と低いのは真実ですが、外貨建て生命保険が1〜2%という利回りが出せるのは、アメリカの国債など高い利回りの商品を購入するためです。

アメリカの国債は30年債なら約2%以上(2.426%)と高く、長期的にお金を預けることになるので保険会社は保険に加入させると同時にアメリカの国債を購入、加入者に1〜2%を支払う流れ。

これはどういう事かというと、生命保険のような数十年と長期的にお金を預ける商品なら、受け取ったお金を30年積のアメリカ国債を購入することで確実に2%以上の運用が可能なので儲けることができます。仮に1〜2%(保険会社によって異なる)を契約者に支払ったとしても、残りの利回りで得られる利益を保険会社はそのまま懐に入れることができるので、本来契約者が得られるはずだった保険金も多かった可能性があるわけです。

また、外貨建ての生命保険だと為替レートの変動によって受け取る保険金や満期金が減る可能性があり、リスクを負うのは契約者本人なので保険会社はリスクが無く、ノーリスクで手数料という利益を得ることができる美味しい商品になっています。

そもそも生命保険保険は「命」に対する賭博

生命保険は、あなたに万が一のことが合った時の保険ですが、言い方を変えれば自身の健康や命に対してどれぐらいお金をかけるかというものでもあります。

ある種の命の重みを金額にされているように感じますが、いつ万が一の事が起きるかが分からない状況でお金を投資するのは、自分 亡くなることへ賭けていると感じる人もなかにはいるかもしれません。

ドル建ての外貨建て生命保険では、死亡時のお金もドルで支払われ、病気なった場合の入院給付金もドルで支払われます。もちろん、満期のお金もドルで支払われるわけですが、為替価格で米ドルが1ドル100円なら1万ドルで100万円です。

つまり、円安になるほど儲かることになります。

ただ、死亡するタイミングや入院するタイミングというのは誰にも分かりませんから、損をしてしまうことも考慮しておかなくてはいけません。

しかし、生命保険のために経済をチェックしたり、自分の置かれる状態を変化させるのはとても難しいはずです。

そもそも生命保険自体が自身が死亡するかもしれない、という不安に対して安心感を得るための保険でもあり、命や健康に対してお金を投資しすぎるのは自らの命を天秤にかけているようでいい気はしないでしょう。

生命保険の加入は不要?充実した日本の公的保障

生命保険商品で医療保障を備えている人の割合は高くなっていますが、最近では「公的医療保険で充分」という声もあります。

貯蓄があれば、わざわざ民間の医療保障の代表的な医療保険に加入して「長い間家計の負担を増やすこともない」という人も増えているわけです。

健康保険

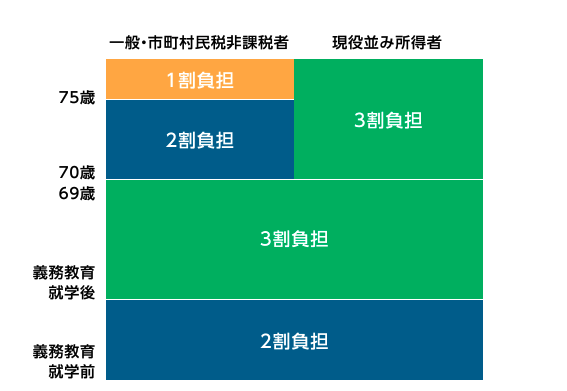

例えば、健康保険では医療費の負担額が1割〜3割に抑えることができます。

日本は医療制度が充実しているので、公的医療保険で医療費の一部が補われれば年齢や所得によって異なりますが、高くても3割に抑えることが可能です。

ただ、自己負担額が3割に抑えられるといっても、大きな医療費になるとかなり経済的に打撃をうけるはずのですので、その場合は高額医療制度を利用することで負担を軽減することができます。

高額医療制度

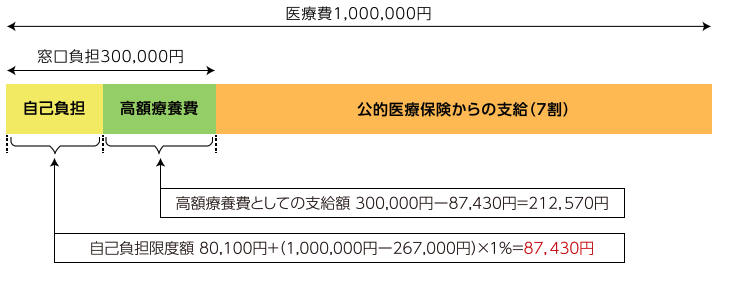

これは自己負担額の上限(限度額)を超えた医療費を給付してくれるもので、自己負担額が3割に抑えられても家計などの経済的な要因圧迫することを考慮して考えられています。

高額医療制度も年齢や所得によって決められますが、上記画像で分かるように総額100万円の医療費でも一ヶ月の自己負担額は9万円に満たない金額です。

病院の窓口でお金を払ったとしても、申請することで後日差額分のお金が支給されるため実質的な自己負担額はかなり抑えることができます。

ただ、大部屋ではなく個室の別途など特別な療養環境を希望した際にかかる費用は負担されないので注意しましょう。

遺族年金

残された家族のことを想うと生活できる資産を残しておきたいと考えるのは当たり前です。

病気や怪我による支払いだけではなく、生命保険に加入する理由は自分の身にもしものことがあれば経済的に困難な環境になるのを防ぐことも可能になるからです。

しかし、遺族年金があれば残された生命保険に加入しなくてもお金を家族に残すことが可能です。

遺族年金は亡くなった人によって生計を維持されていた遺族に対しての生活保障の年金になります。

年金といえば老後に受け取れる国民年金や厚生年金といった老齢年金が頭に思い浮かぶかもしれません。しかし、遺族年金があれば受給条件はあるものの、生命保険で払っているお金を抑えることも出来る可能性があるので、ぜひ見直してみてください。

支払った保険料は「健康」だと大損する可能性が高い

怪我もせずに健康であることは素晴らしいことです。

しかし、生命保険に加入していたのに怪我も病気にもかからずに健康であるということは、十年単位で無駄なお金を払っていたことにほかなりません。

多くの場合、生命保険に加入すると支払い方法として「掛け捨て型」と「積立型」の2つを選択することになるはずですが、この2つのどちらに加入するかで保険料が返ってくるかが変化します。

掛け捨て型は保険料が安い代わりに満期になっても支払った保険料は返ってきません。しかし、積立型の保険料に関しては金額が高く設定されている代わりに満期や解約の際には返ってきます。

支払った多くのお金が満期になることで返金されるのならと、積み立て型の保険に加入する人が多くいますが、積み立て型の場合には満期にならないと元本未満のお金しか返金が行われません。

長い人生でみると予想外な出費や急遽お金が必要になる場合もありますが、そのときに高い保険料を払って使えるお金がなくなる事態になると大変です。しかし、保険を解約して少しでも足しにしようと考えても、元本未満のお金しか返金されず、必ず損をすることになります。

そういった病気や怪我以外の不足の事態に備えるなら、高額医療制度や健康保険を使うことでかなり抑えられるので、生命保険に月々お金を払うのではなく、手元にあるお金をいつでも使えるように効率的に運用するほうが賢いかもしれません。

入院時に必要な自己負担額と逸失収入

参照元:生命保険文化センター

上記のデータは入院時の自己負担額と逸失収入の総額を表したものです。

全体的に見てみると100万円を超えるケースも4%存在していますが、平均的に10万円〜20万円未満が1番割合としては多く、34.6%となります。

その金額も27万円程度になりますので、生命保険に加入して長い間お金を払うなら、貯蓄して万が一に備えたおくことで充分かもしれません。

健康保険や高額医療制度を使えばだいぶ出費を抑えることもできますが、せっかく貯めたお金を切り崩すことにもなりますので、安心を得るのか貯金額を増やすのかは人により異なることになりそうです。

もちろん、「医療費のために貯金」としてお金を積み立てるという方法もありますが、積み立てたばかりの初期段階では貯蓄額も少ないため、頻繁に病気や怪我をしてしまう人にとっては悪手になります。

ある程度の医療費が貯まるまでは医療保険に加入しておくという考え方もできるので、「払い込む保険料がもったいない」という人はぜひ見直してみてください。

生命保険は本当に必要なのか

生命保険については多くの人が加入しています。

しかし、10年・20年・30年と長い間「周りに言われるがまま」加入していると、本来なら資産になっていた莫大なお金を生命保険に使うことになります。

万が一の病気や怪我の備えのためにはしょうがないと割り切れる人はいいかもしれませんが、健康保険に高額医療制度など、日本の医療制度は世界的にみても充実しているので見直してみることをオススメします。

毎日安心して暮らすための費用と考えれば、安心感を得られることは素晴らしいことですが、世界的に長寿大国である日本では、万が一の備えよりも老後の資産が不足することの方が重大だと考える若者も最近では増えています。

もちろん、万が一のための備えをいきなり用意出来る人は少ないので、その間だけでも生命保険に加入するという選択をとるのもいいでしょう。ただ、長い間生命保険に加入していたものの、該当する病気ではないと生命保険会社からお金を支払われないケースも存在しています。

あなたにとって健康も重要ですが、健康と人生のバランスを見ながら上手に無駄な出費を減らして資産を守っていきましょう。

Comment On Facebook