「老後2000万円」

この言葉が頻繁に話題にあがるようになりましたが、事の発端は2019年6月3日に金融庁が公表した金融審議会の市場ワーキング・グループ報告書「高齢社会における資産形成・管理」の内容です。この内容から老後の生活に2000万円足りない可能性が指摘され、麻生大臣が報告書の受け取りを拒否する様子がメディアに取り上げられたことで注目を集めました。

老後に2000万円が不足するという事実は、老後を意識し始めた世代には驚きだったでしょうし、若い世代も2000万円もの大金を低い給料で貯めることは難しいという認識から資産運用への意識が日本全体で高まっています。ただ、中にはこの「老後2000万円問題」に対して誤解を招くような表現や、明らかに報告書の内容を見ずに話題性だけで取り上げられた記事も少なくありません。

「いきなり2000万円用意しろなんて言われても…」と困惑する人も多く、実際に銀行や金融機関には資産運用に関する相談が急増したそうです。

そこで今回の記事では、話題になった金融庁の報告書を読み解きながら、老後2000万円の真実について迫っていきたいと思います。2000万円が必要でないにしろ、少なからず老後を意識すればある程度のまとまった資産は必要になるはずですので、内容を見終わったあとにあなたに必要な備えを実行できるようにしましょう。

そもそも老後2000万円問題とは?

老後2000万円問題は、老後に年金以外に2000万円の蓄えが必要という報告をまとめた、金融庁の金融審議会の市場ワーキング・グループ報告書「高齢社会における資産形成・管理の内容になります。

年金だけで生活していく政府のスタイルと違うことから麻生大臣は受け取りを拒否し、結果的に政府は徹底抗議して金融審議会の局長は退任、金融庁の幹部の人事は異動になっています。

ここまでの講義はやや強引で圧力があったように思えなくもないですが、実際に報告書の内容を見ていないことにはメディアに惑わされる可能性もあるため、詳しく見て行きたいと思います。

老後に2000万円が不足する根拠

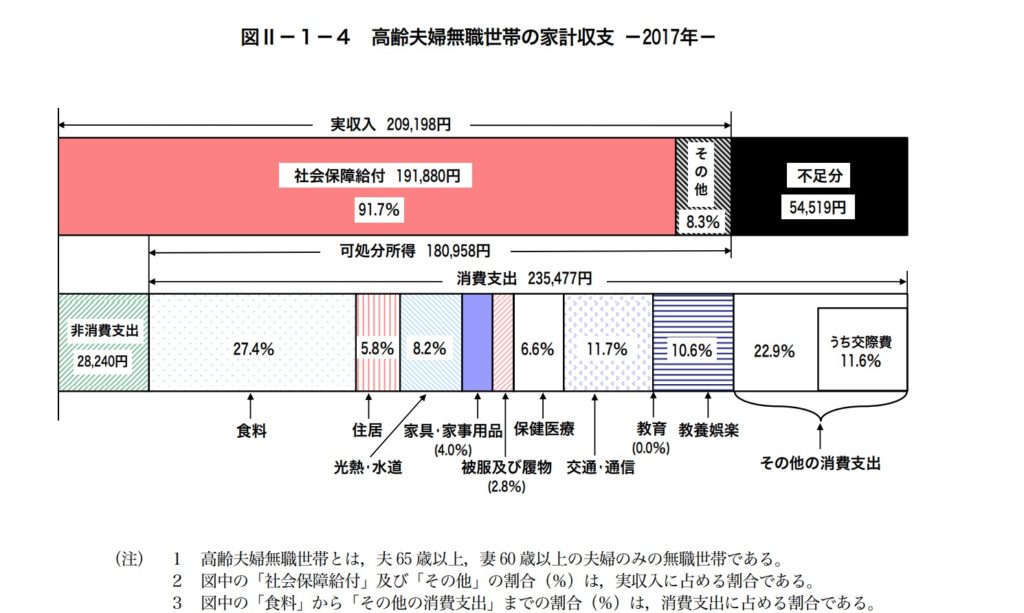

老後2000万円が不足するといった内容は、上記の財務省家計調査による結果から導き出されています。

- 実収入(社会保障給付金など)20万9,198円

- 消費支出(食費など)23万5,477円

- 非消費支出(税金、社会保険料など)2万8,240円

この3つを前提に実収入から消費支出、非消費支出が引かれたものが不足分の「54,519円」になります。

そして、この以下の条件を世帯を基に想定して考えられており、ここから本当に老後2000万円が必要なのかを正確に考えていきたいと思います。

- 夫65歳以上、妻60歳以上時点で夫婦ともに無職

- 30年後まで夫95歳、妻90歳)まで健在

- その間の家計収支が毎月5.5万円の赤字

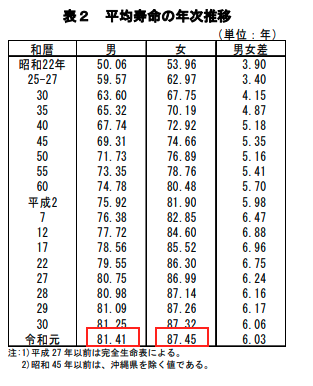

いわゆる定年後の夫婦で、おそらく多くの人がイメージする老後になります。ただ、厚生労働省のまとめによれば、2019年の日本人の平均寿命は男性が81歳、女性が87歳になるので、想定されている寿命がやや長いようにも感じます。

しかし、夫が95歳で妻が90歳まで生きた場合には、月に5,5万円が足りない状態で貯金を切り崩すことになるので、「月5,5万円×12ヶ月×30年=1980万円」という計算になります。

これがメディアに取り上げられ、話題になった老後に2000万円が不足するといった根拠の内容です。

平均寿命に合わせて正確に試算してみると

それでは、先程の30年後まで生きるという前提を平均寿命に変えてみると、実際にはどうなるでしょうか。下記は厚生労働省の「主な年齢の平均余命」で分かっている平均寿命です。

厚生労働省によれば、夫が81歳で妻が87歳です。

仮に夫の65歳から81歳に合わせると16年になりますので「月5,5万×12ヶ月×16年=1056万円」と計算することができます。そして、妻の60歳から87歳に合わせると27年になりますので「月5,5万×12ヶ月×27年=1782万円」と計算できます。

つまり、老後を意識した資産を形成しようとすれば約1000万円〜1800万円は必要になるわけです。

いくら2000万円から半分になったからといっても、1000万円はかなり大きなお金ですし、さらに寿命によっては2000万円近くが本当に必要になる可能性も分かります。

寿命的に自分は関係ないと考える人もいるかもしれませんが、日本の寿命はどんどん伸びているので「人生100年時代」であることを受け止めて、老後の生活設計を今から考えておくことは確かに重要のようです。

退職金の減少も考慮しておく

ここまでの内容から老後2000万円が不足する根拠となる計算と修正した場合の計算も行いましたが、中には「退職金がある!」と思った人もいるはずです。

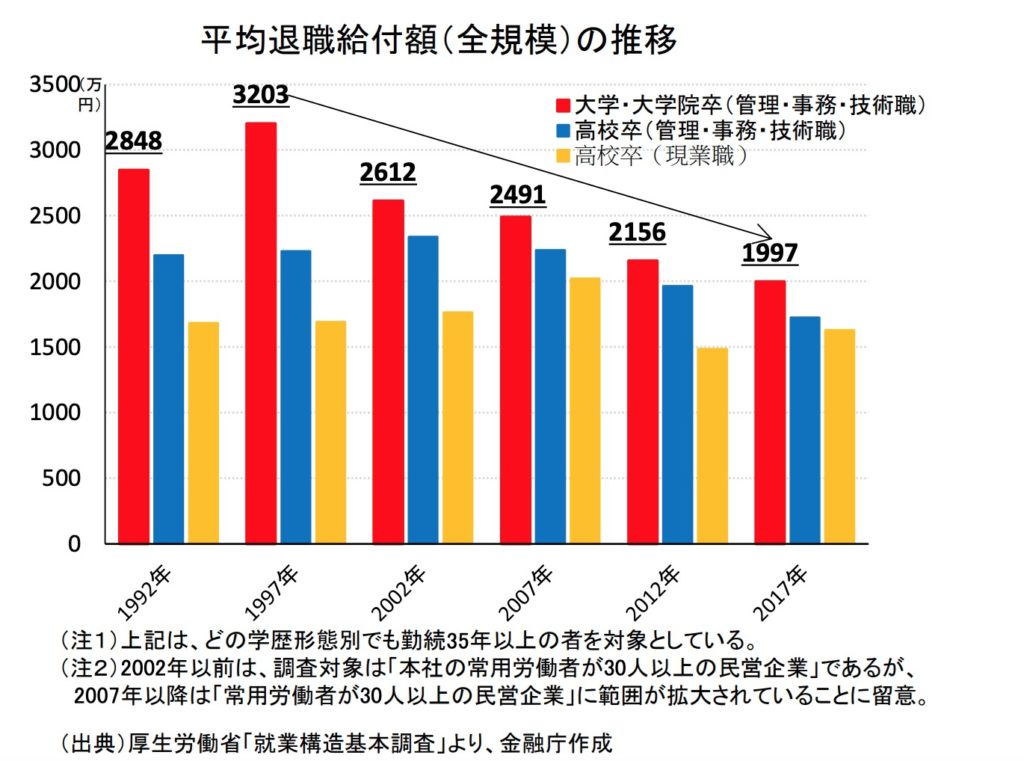

退職金で老後資金の調達は確かに可能ですが、近年は退職金がない企業もありますし、年々退職金が減少していることも考慮に考えておかなければいけません。

上記は退職金の平均額の推移になりますが、年々減少していることが分かります。

1997年に3000万円を超えていた退職金は、2017年には2000万円を下回っている状態です。貰える退職金の額を見てみると、退職金を貰える人は安心ですが、中には予想よりも少ない人や貰える退職金の額を知らない人、そもそも退職金自体がないという人もいるため注意しておく必要があります。

今後見込まれる雇用の流動化の広がりを踏まえると、退職金制度の採用 企業数や退職給付額の減少傾向が続く可能性がある。

退職金制度の有無、 その給付金額は退職後の生活に大きな影響を及ぼしうるため、自身の退職 金の見込みや動向については、早い段階からよく確認しておく必要がある。 退職金を受け取った後に関するアンケート調査によれば、4人に1人が 投資に振り向けており、また、投資に振り向けた人の半数弱は退職金の1~3割を投資に回している。 他方で、退職金の給付額を把握した時期について、約3割が「退職金を 受け取るまで知らなかった」、約2割が「定年退職半年以内」と回答して いる。 参照元:金融審議会の市場ワーキング・グループ報告書「高齢社会における資産形成・管理」

あくまでこれは平均なので、一部の超高所得者が退職金額を引き上げてしまっている可能性もあります。そのため、早い段階で貰える退職金の額を具体的に把握しておきましょう。

現状としては退職金があれば年金でやり繰りできると分かりましたので、安心した人もいると思います。しかし、退職金を含む貯金から5,5万を切り崩している状態でもあるので、旅行や趣味などの娯楽を楽しむ余裕がないという可能性も高くなるかもしれません。

報告書の内容から懸念されること

ここまで老後2000万円の根拠になった内容をお伝えしてきましたが、人によって必要額が抑えられることが分かりました。しかし、収入や貯蓄状況、退職金の有無によっては足りない可能性もありますので、「やっぱり生涯安泰」とならないはずです。

あくまでも平均貯蓄額でやりくりできるのが現状であり、将来も大丈夫かと言われれは不安が残ります。

特に現在に比べて将来、老後資金が不足する原因は3つ考えられます。

- 平均寿命の上昇している

- 退職金が減少傾向にある

- 年金支給額が減少する

これは老後の生活では考えるべきことですが、現状では明確に分からない部分で予測が難しい問題です。そのため、ある程度余裕を持った資産を形成していくことが重要になります。

特に2000万円の不足は、あくまでも生活するために必要な額であり、旅行や趣味といった娯楽費用を考えるのなら1.5倍〜2倍は用意することを考えておかなければいけません。

この問題に対して適切な備え方をする必要がありますが、ほとんどのメディアでは「老後に2000万円が不足する」という内容が独り歩きしている状態で、報告書にある対策法が抜けているものが多くなっています。

次は老後に2000万円が不足するにあたって、報告書に記載されている備えの対策法をお伝えしていきたいと思います。老後の備えを充分なものにするためにも、ぜひこの対策法を参考に老後資金形成のヒントにしましょう。

報告書が示す老後資金の対応策

老後に対して不足するお金を補うため、報告書では主に3つの対策方法が記載されています。

- 適切なマネープランの見直し

- 収支の改善策を実行

- 資産寿命を延ばす

適切なマネープランの検討

現役世代は他の年代に比べて老後に備えた時間が多くあります。

これは老後に向けた資産形成を行ううえでは非常に有利になるメリットです。ただ、老後の前には「新卒採用・結婚・出産・住宅購入・子供の教育費用」といった定年までのライフイベントはたくさんあります。現役世代の時はまだ身体的に働くことができますが、老後間近になると心身ともに現役世代ほど元気に働くことが難しいはずです。

そうなると、退職後は退職金と年金でまかなって収入を賄う必要があり、老後までの生活で発生するライフイベントを想定して資金の準備も行わなければいけません。

あなたがどのようなライフプランを予想し、そのライフプランに伴う収支や資産はどのようになるのかを具体的に考えなければ、対応策を考えることも難しくなります。

そのため将来予想できるライフイベントから資産や収支を見える化し、無理のない範囲でライフプランを実行しましょう。

収支改善策の実行

想定したライフプランにおけるあなたが望む生活水準対し、必要となる資産や収入が足りない場合が予測できる際には、状況に応じた対応策を実行する必要があります。

今後日本では、高齢化とともに少子化の影響が中長期的に及びます。

単身世帯や未婚率も上昇していますが、公的年金制度が老後の収入の柱である続けることは間違いありません。そのため、少子高齢化によって働く世代が中長期的に縮小して年金制度の持続性を担保するために、マクロ経済スライドでは給付金水準の調整から年金が少なくなる場合があります。

こういった状況を考えたうえで、年金受給額を含めてあなた自身が自分の資産の「見える化」を行い、望んでいる老後の生活水準と照らし合わせて必要になる資産や収入が足りない可能性があれば、状況に応じて就労継続の模索や収支の再点検・削除、そして保有している資産を活用した資産運用といった「自助」の実行が必要になると事前に意識しておきましょう。

「まだ先の話」と先延ばしにするのではなく、不安に思ったタイミングで労働継続の模索や支出の見直し、眠らせたままの貯金を資産形成・運用といった形で補えるように考えて実行していくことが重要です。

資産寿命を延ばす

夫が65歳以上、妻が60歳以上の夫婦のみの無職の世帯では 毎月の不足額の平均は約5万円です。

まだ老後まで20年〜30年といった余裕があれば単純計算で不足額は1000〜2000万円。この金額はあくまで平均額から導き出した金額なので不足額は人によって異なりますが、いずれにせよ今までよりも多くのお金が必要になります。

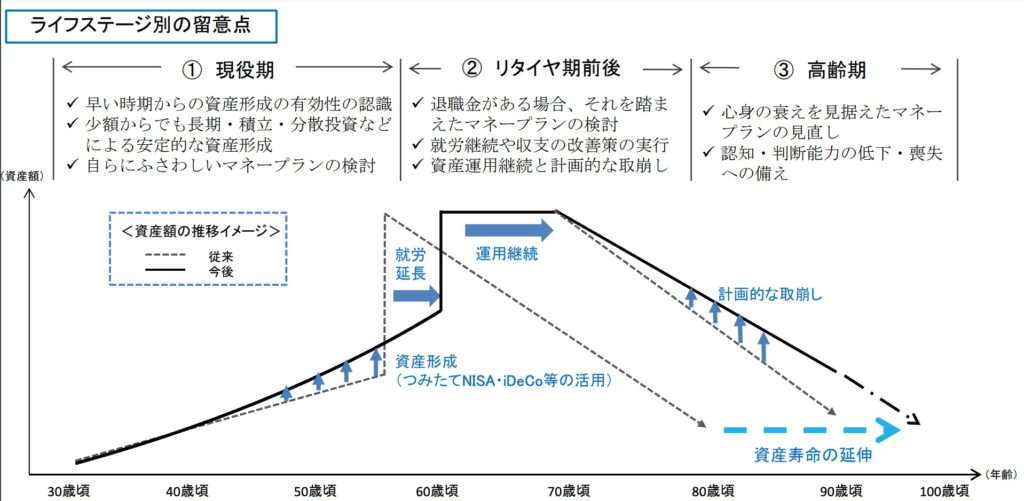

ここで大切なのが長い老後に備えて、資産寿命を延ばすことです。

まずは老後の生活において、年金以外で賄わなければいけない金額がどれぐらいになるのか考えてみましょう。そして、現役世代であれば長期・積立て・分散投資による資産形成の検討、リタイア期前後であれば自身の就労状況の見込みや保有している金融資産、退職金から踏まえて今後の資産管理をどう行っていくのかといった、生涯に渡る計画的な長期の資産形成・管理の重要性を正しく認識していることが大切になります。

①現役期・・・早い時期からの資産形成の有効性を認識し、少額からでもいいので「長期・積立・分散投資」といった安定的に資産形成を行い、自身に適切なマネープランを検討する。

②リタイア期前後・・・退職金がある場合やそれを踏まえてマネープランを再検討し、就労継続や収支の改善を行って資産運用の継続的と資金の取り崩しを計画的に実行する。

③高齢期・・・心身の衰えを見据えたマネープランの見直しと認知・判断能力の低下、喪失への備えを考えておく。

必要になる老後の資金を見据えてどうするか?

今回解説した「老後2000万円問題」は、良くも悪くも多くの人が老後に対しての認識を改め、資産形成を真剣に考えるきっかけを作ったはずです。

年金制度に関しても縮小する可能性がありますし、退職金が思ったよりも少ないと直前で気づけば対策も間に合わないことにもなりかねません。報告書の内容が提示する本当に大切な備えを実行していき、現役世代の人はぜひ一度資産状況の見直しと資産形成を検討していきましょう。

以下の参考記事では、老後資金に対しての世代別対策法や収支の見直しなど、資産形成に役立つ内容になっているので、「資産運用を考えているけど何をすればいいか分からない」という人はぜひ参考に読んでみてください。

参考記事:「老後2000万円問題」を本気で考える人の世代別4つの対策法

参考記事:巨額の資産を築いた本多静六から学ぶ、資産を増やす「お金への教養」

参考記事:資産運用を検討中の人は必読!投資デビューのための基礎知識とポイント

金融庁も「貯蓄から投資へ」というスローガンを掲げ、投資経験のない初心者でも取り組みやすいような制度や説明していますので、今後ますます資産運用への重要性が高まるはずです。

まだ先の話と俯瞰して考えているのではなく、あなた自身のためにも今取れる行動から着実に老後へ備えていけば、少なくとも何もしないよりは良い未来が待っているはずです。老後に必要な資金だけではなく、備えのためのヒントの詰まった報告書の内容を忘れず、メディアで取り上げられる話題性だけに振り回されずに自身で考えていけるようになりましょう。

Comment On Facebook