将来的な話とはいえ、現役世代ほどの収入や体力がない老後に生活の余裕がなくなるのは誰もが避けたいはずです。そのため、安心して豊かな老後生活を迎えるためにも老後までの期間にできることを検討し、早い段階で準備しておくことは非常に大切です。

しかし、何十年も先のことだけに、老後生活で必要な生活費やライフイベントごとの費用、趣味や旅行に使う支出を具体的にイメージするというのは簡単ではありません。退職金や老後の主な収入源である年金であれば細かい受給額も知ることができるため収入に関しては想像しやすいでしょう。

ただ、それらすべての収支を考えずに老後を迎えては、いずれかは生活費が足りなくなり老後生活が立ち行かない状況に陥ることも考えられます。そのため、そういった漠然と分からない事を残したまま定年を迎えるのではなく、おおまかでも良いので収支のシュミュレーションを「今」のうち考えておくことが重要です。

シュミュレーションをして必要な老後資金や不足金が分かれば老後に対する対策とともに不安も解消でき、何をするべきなのかという準備もしやすくなります。今回は、そんな「今」から将来のために準備できるように、独身や夫婦二人の場合に必要になる老後資金のシュミュレーションを見ていき、実際に必要になる老後資金や不足金の補い方についてどのようにすればいいのかご紹介していきたいと思います。

老後資金を追加で用意しておくべき理由

老後の生活は多少の違いはありますが、基本的に定年退職をして公的年金の受給を始まる60歳〜65歳の時期から老後生活の開始と考えるひとが多く、一般的でしょう。そこから数十年は収入が減った状態で生活しなければならないのですから、いつまで生きるか分からないからこそ余分に準備しておくことが求められます。

実際に平均寿命をもと考えてみると、厚生労働省の2019年簡易生命表では日本人の平均寿命は男性が81歳、女性が87歳になるので、60歳時点での平均余命は男性で約23年、女性では約29年と老後生活の期間は20年〜30年はあると考えることができます。

つまり、最低でも20年以上の生活費を考慮にいれながらも、日常生活以外の旅行や趣味、友人との交流や孫などへの資金援助といったゆとりのある老後の生活を送ることを想像すると、最低限必要な生活費に加えて余裕資金が必要ということになります。

どのような暮らしをするかによっても必要になる老後資金は異なりますが、イメージしている老後と実際に用意できる老後資金も年齢的に実現が難しい人も多いので、理想とする老後生活を実現するためにも今のうちに考えておきましょう。

基本的に公的年金のみの収入だけでは収支は赤字になることが多く、厚生年金や私的年金が有無によっても生活に差が発生しますが、大きな資金なだけに予め早めに準備しておくのに越したことはないでしょう。

老後資金のシュミュレーション

老後資金においてまず最初に考えることは、最低限老後を暮らしていけるだけの生活費(支出)と老後の収入である年金から不足する老後資金の目安を計算することです。

単純ではありますが、闇雲に想像しているだけでは意味がないうえ、今の生活水準と老後の生活水準には違いが多いことから、まずは平均的な老後の生活費から必要になる老後資金の目安を考えるのが得策です。

もちろん、一般的な水準よりも生活水準が高い場合や低いといった違いは人によってあるでしょうが、それは平均的な数字からどの程度かけ離れているかによっては余裕にも繋がりますし、逆に老後資金の準備を圧迫する可能性もあります。その点を考えながら有効な対策ができるようにまずは平均的に必要となる老後の生活費と老後資金を見ていきましょう。

最低20年以上必要になる老後の毎月の平均生活費

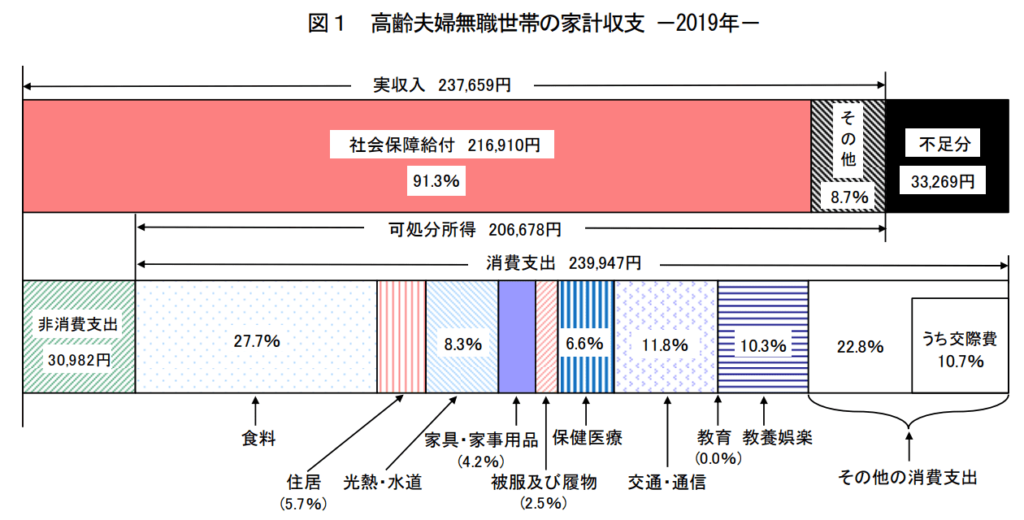

2019年(令和元年)の総務省統計局「家計調査」を見ていくと、高齢無職世帯の支出は夫が65歳以上、妻が60歳の夫婦だけでの世帯で月に27万円ほどになります。そのうち日常生活に必要になる食費や水道光熱費である消費支出は239,947円であり、税金や社会保険料といった非消費支出は30,982円となっています。

単身世帯の場合には支出が月に約15万円で消費支出が139,739円、非消費支出が12,061円です。

老後に2000万円が不足するといった情報が金融庁から発表された時には話題になりましたが、当時の不足する根拠として使用されていた情報(2017年財務省家計調査)よりも現在は必要となる金額が多少増えています。

これに加えて公益財団法人生命保険文化センターが発表した「生活保障に関する調査」によれば、夫婦ふたりでの老後生活を送るうえで必要となる最低生活費は月に平均22万円。そして、ゆとりのある老後生活を考えているのであれば、平均で14万円ほど毎月上乗せしなければならないと分かっています。

つまり、定年後にゆとりある生活にするためには、最低必要になる生活費の22〜24万円と上乗せ金額の14万円を合わせて毎月34万円〜36万円ほど老後に必要になるというわけです。

もちろん、これは住んでいる地域や生活スタイルによっても違いは出てくるため、普段から生活費を含めて毎月の支出を把握しておくことで具体的な資産設計を考えることが可能となります。

老後の生活資金は約650〜800万円不足

こちらは財務省統計局が発表している高齢夫婦無職世帯の家計収支になります。先程は老後に必要となる生活費を確認しましたが、次は実際に老後に必要となる老後資金と不足金について見ていきたいと思います。

将来どのような生活を望むのかによって必要になる老後資金は変わりますが、まずは実際にどれぐらいの老後資金が必要になるのか目安として知っておきましょう。

ここで見ていくのは収入、つまり年金にあたる「社会保障給付の額」と生活費や社会保険料といった消費にあたる「消費支出と非消費支出の額」です。この収入から消費を引くことで実際に生まれる余裕や不足金が分かりますが、財務省の情報をもとに考えると月々33,269円不足することが分かります。

これを年間で考えると399,228円で約40万円足りず、最低20年その生活が続くと考えると不足金は約800万円にもなることが分かります。

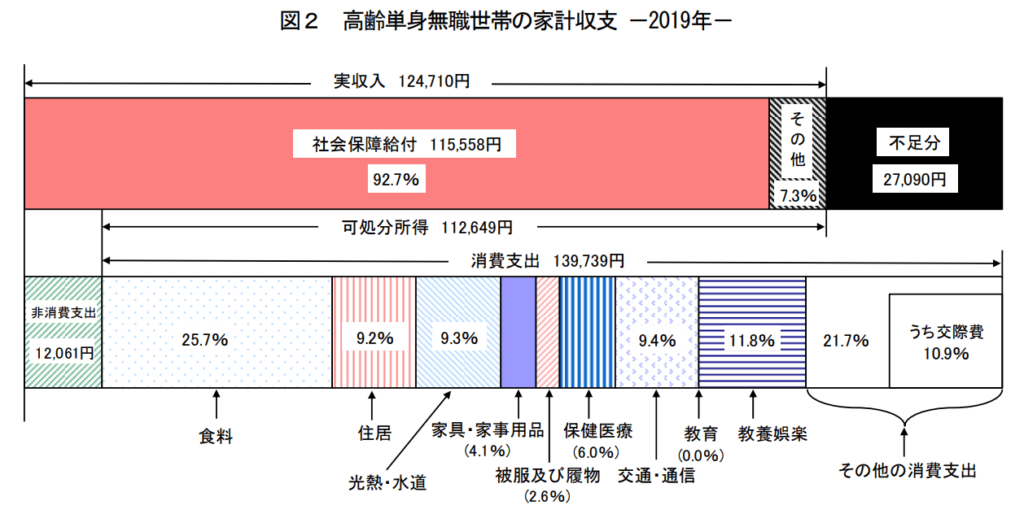

次は単身世帯の場合ですが、下記の図は同じく財務省統計局のデータになります。

124,710円の収入があるのに対し、消費支出は約139,739円となります。

収入から消費支出と非消費支出を引くことで月々の不足金は単身世帯の場合27,090円になると分かります。年間で考えれば325,080円となり、夫婦世帯よりは少なくなっていますが独身の場合には20年間の不足額は約650万円となっています。

老後を夫婦ふたりで生活していく場合には約800万円、独りであれば650万円の不足金となりますが、これは生活していくに必要になる資金から分かる不足金ですので、さらに趣味や旅行といったものに加え、孫などもいた場合にはさらに追加資金が必要になることになります。

ゆとりある生活を考えるなら老後資金は3000万円以上不足

次は生活に必要な不足金ではなく、余裕を持って老後を過ごすための資金も考慮にいれて老後資金についても考えたいと思います。先程お伝えしたように、ゆとりのある生活を老後に過ごしたいのであれば、さらに追加で約14万円ほど必要になります。

これを単純に年間で考えれば168万円となりますが、年間で168万円必要になるということは20年間で3,360万円必要となり、必要な生活費(650〜800万)と合わせれば約4,000万円ほどの老後資金がなければなりません。

必要となる老後資金を定年までに確保する方法

もしも間もなく老後を迎えるという状況で資金が足りないと気づけば、準備する時間はなく老後も働き続けるといったことも視野にいれば老後設計を検討しなければいけないかもしれません。

そういったことがないためにも、老後のための資産づくりというのは早ければ早いほど良いのはいうまでもありませんが、この不足する老後資金を準備するための方法というのは、支出を減らしたり収入を増やすといったすぐに実践できるやり方の他、毎月の貯金額を増やしたり運用するといった資産設計で行う方法があります。

家計を見直すことが計画的に積み立てられるコツになりますが、収入の増加や貯金額を増やすというのは簡単ではありませんので、重要なのは今ある資金をどのように積み立てていくかです。

そのため、次は老後に向けて積立で利用できるオススメの老後資金を確保する方法について紹介していきたいと思います。

①国民年金基金への加入

老後に生活の主な収入源となるのは年金ですが、基本的に国民年金は納付期間や納付額によってどれぐらい貰えるのかが異なります。そのため、免除申請をしていた期間の納付額を支払ったりすることで貰える年金の額を上げることができますが、それと同時に受給年齢をあとにすることでも受け取ることができる年金額は増えることをご存知の人は多いでしょう。

ただ、一般的に会社で働いて厚生年金を受け取れる人を除けば、自営業者やフリーランスの人は国民年金のみの受給になるため、老後の生活では不利になります。そこでオススメしたいのが国民年金に上乗せして国民年金基金に加入することです。

国民年金に保険料を上乗せして支払うことで将来受け取る年金額を増やすできるうえ、加入した際に将来受け取ることができる年金額を事前に確認することも可能となっているためオススメです。

掛金全額が所得控除の対象となる点や住民税、所得前の軽減もあるため、厚生年金に加入していない人はぜひ検討してみましょう。

②私的年金の活用

年金といえば公民年金や厚生年金といった公的年金制度をイメージしがちですが、年金という老後資金を受給できる仕組みはそれだけではありません。年金には、個人で積み立てていく私的年金というものがあり、これは公的年金に上乗せ給付を保障する制度になります。

私的年金の種類は先程説明した「国民年金基金」のほか、「確定拠出年金」「確定給付企業年金」などがあり、民間の保険会社などが販売している個人年金保険が私的年金に該当し、iDeCoなど有名です。

例えばiDeCoの場合、金融機関ごとに提示された金融商品のうち、どれぐらい積み立てるかを選んで60歳以降に受け取ることになり、掛け金と運用の結果次第で受け取る受給額が変化します。さらにiDeCoの掛け金は全額控除対象のため所得税や住民税が軽減され、運用収益も非課税となります。

デメリットとして60歳以降にしか受け取ることができないため注意しておきましょう。詳しく説明すると長くなってしまうため割愛しますが、詳細を知りたい人はこちらの記事を参考にしてみましょう。

③不動産投資での長期運用

不動産投資と聞けば初期費用が高い投資として敬遠されがちですが、老後資金への対策の1つとして多くのサラリーマンに活用されています。理由としては、不動産投資は価値がゼロになることがなく、現物資産なのに加えて継続した家賃収入が望めるためです。

また、年金や退職金代わりとして考える人や生命保険代わりや税金対策など活用できるものが多く、預金をただ眠らせておくぐらいであれば不動産投資へ、と考えるひとが老後への不安から近年増えています。

何より、不動産投資は投資額は大きいものの、金融機関からのローンで初期費用がほとんどかからずできることもあり、賃貸需要がありつつ価格を抑えられるワンルームマンションへの投資が今最も人気です。

ローンは家賃から返しながらも、返済後は継続した家賃収入や売却したりすることで大きな収入源となるため、ある程度老後までの時間がある人は検討してみるのも如何でしょうか。

④少額での積立運用

資産形成に馴染みのない人からすれば、大事な資産が減るかもしれない可能性に拒否反応は少なからずあるはずです。しかし、「塵も積もれば山となる」というように、小さく金額を少しずつ毎月積み重ねていくことで将来的に大きな資産とすることができます。

もちろん、これが収入の一部を貯金するだけでは変わりませんが、毎月少額でも運用可能な投資は多いので、投資信託や純金積立の投資などの数千円から運用可能で手間がかからない投資先であれば少しずつ増やすことができます。

そして、少しずつ増やした資金をそのまま複利運用すれば、さらに資産を増やすことができるため初心者にもオススメです。下記は10年間複利運用した結果ですが、年を追うごとに少しずつ増えていることが分かります。

| 経過年数 | 繰越元本 | 利息 | 増分額 | 増加額(累計) |

| 1年 | 1,050,000円 | 5%/年 | 50,000円 | 50,000円 |

| 2年 | 1,102,500円 | 5%/年 | 52,500円 | 102,500円 |

| 3年 | 1,157,625円 | 5%/年 | 55,125円 | 157,625円 |

| 4年 | 1,215,506円 | 5%/年 | 57,881円 | 215,506円 |

| 5年 | 1,276,281円 | 5%/年 | 60,775円 | 276,281円 |

| 6年 | 1,340,095円 | 5%/年 | 63,814円 | 340,095円 |

| 7年 | 1,407,099円 | 5%/年 | 67,004円 | 407,099円 |

| 8年 | 1,477,453円 | 5%/年 | 70,354円 | 477,453円 |

| 9年 | 1,551,325円 | 5%/年 | 73,872円 | 551,325円 |

| 10年 | 1,628,891円 | 5%/年 | 77,566円 | 628,891円 |

このままさらに運用していくことで少額でも長期的な運用で大きく資産を増やしていくことができますが、10年以上もの運用ではさらに資産を増やすことができるため、参考に見てみたいひとは以下の記事を参考にしてみましょう。

⑤NISA(ニーサ)を活用する

NISAは株式投資や投資信託といった金融商品に投資した際、配当金や譲渡益に対して約20%の税金が発生します。しかし、NISA口座を利用することで毎月一定金額内で購入した金融商品で得た利益に税金がかからなくなります。

非課税期間は最長でも5年と資産運用の観点からいえば短くはありますが、毎年投資額120万円まで非課税となっています。また、「つみたてNISA」も2018年から開始され、年間上限額は40万円となりますが、積立NISAでは非課税期間が20年間と長いので長期の資産形成では初心者が得をしやすい運用が可能となります。

そのため、将来のためにも少しでも運用したいものの、あまり大きな額を投資したくない場合には「つみたてNISA」で少額運用しながら少しずつ老後資金対策をしていくことをオススメします。

見えない不安を形にして具体的な対策を

老後に必要になる生活費というのは人それぞれ違います。それは、生活水準や収入が異なるためですが、平均的な老後の生活費や必要な資産を振り返ってみると、間もなく老後という状況では間に合わない可能性が高くなります。

そうなってしまえば老後も働き続けるといった事態になり、さらに病気や身体の衰えから怪我などをしてしまえばさらに思ってもいない出費が増えることになります。もちろん、あまりにも悲観的に考えるのはいけませんが、それでも平均的に老後はどれぐらいの資産が必要になるのかをしっかりと把握し、現役世代から少しずつ対策していくことが将来への不安を減らすことができます。

老後に対して漠然とした不安や少しでも老後資金に余裕を持たせるためにも、ぜひ今からできることがあれば取り組んでみましょう。まずは大まかな収入と支出を考え、不足分の老後資産を補うにはどうすればいいのかを早い段階から実践していくことが将来への不安を解消することへの一歩に繋がるはずです。

Comment On Facebook