預金での金利が低くいため銀行に預けてもお金が増えることがない昨今、資産を眠らせているだけで余ったお金を貯金するだけでは全く資産を築くことができません。

といってもいきなり金融商品の購入を検討したりするのは不安ですし、避けたいですよね。

そのニーズに答える形で投資初心者に注目されているのが「個人向け国債」です。

名前の通り個人専用の国債になりますが、元本と利息の支払いを国が保証してくれているので安全性の高く、元本割れの可能性がない低リスクの資産運用になります。もちろん銀行預金より金利は高いといっても、「個人向け国債」は金利が驚くほど高いわけではないのであまり期待しすぎるのも注意が必要です。

そんな「個人向け国債」は、以前はとある裏技で旨味が大きかったのですが、その方法が使えなくなる事態が起きています。

2003年から発行された個人向け国債は20年以上の歴史がありますが、その旨味がなくなるということで多くの人が個人向け国債の購入を控えるようになっており、今回の記事では個人向け国債の仕組みとその裏技、なぜ旨味がなくなったのかをお伝えしていこうと思います。

個人向け国債の現金還元を金融機関が中止

個人向け国債が預金よりも金利が高いといっても、0.005%なので少しだけ利息が大きくなる程度です。といっても、「元本保証で少しでも利息が多いなら…」という検討している人に対して、各金融機関はさらに購入を後押しするように考えました。

それがキャッシュバックなどのキャンペーンです。

その内容は個人向け国債の購入額に応じて一定額の現金をキャッシュバックするというものです。

このキャンペーンにより、大きく金利が変わらないといっても銀行に預けているよりは良いと考え、多くの資産を個人向け国債に投資する人はいましたし、こうすることで還元額も多くなるので、購入額を考えると個人向け国債は金利以上の利回りを得ることができます。

さらに元本保証されているとなれば、銀行預金から個人向け国債に資産を移す人が多いのは頷けますよね。

ただ、このキャンペーンが現在は中止する金融機関が相次いでいる事態になっています。

この理由は2つあります。

- 財務省から金融機関へ支払う販売手数料の引き下げ

- 利払い時に残高の0.02%以上の管理手数料が必要

これは各金融機関が始めたキャンペーン目的で購入し、途中換金することが多くなったことが原因です。これを防止するために制度が見直されたわけですが、このことにより金融機関と購入する投資家のメリットが亡くなってしまう形になるので、相次いでキャンペーンが中止されています。

中途換金防止策

個人向け国債の3つの特徴

個人向け国債は2003年から発行されている金融商品ですが、意外と知らないという人も多いと思いますので個人向け国債とはどういう商品かを解説していきます。

基本的に個人向け国債には3つの特徴があり、その特徴さえ抑えておけば個人向け国債を購入する際にも心配する要素はないでしょう。

個人向け国債の特徴①「少額から購入が可能」

個人向け国債は、株式投資や投資信託、不動産といった資産運用において好まれる他の投資に比べると少額で購入することができます。

最小購入金額は1万円と少ないため、資産の30%を預けるといった形で手元に資金を残しておくことも可能です。

個人向け国債は途中換金を除けば気軽に資金を出金できないことがデメリットとして挙げられますが、少額から始めることができるので安心ですし、半年ごとに利子を受け取ることができます。あとは満期まで保有することで投資した元本が返ってくるという流れです。

個人向け国債の特徴②「購入対象が3種類のみ」

他の投資と違い、投資できる個人向け国債の種類は3つしかないため銘柄選びなどに迷う必要はありません。

株式投資や投資信託などは商品数は1000を余裕で超えるので、3つのしかないというのは初心者でも簡単に選ぶことができます。また、この種類に関しても大きな違いはなく、満期期間が異なるということを覚えておけば充分でしょう。

- 固定金利型の「3年型」

- 固定金利型の「5年固定」

- 変動金利型の「10年型」

それぞれ年率0.05%の最低金利が保証されている商品です。

償還までの期間が3年・5年の固定金利型も10年の変動金利型も半年で利子を貰うことができますが、発行から1年経てばいつでも途中換金が可能になっています。ただ、そのぶん直近2回分の利子相当額が差し引かれるので注意しておきましょう。

ちなみに、変動金利型のように金利に変化がある場合にも最低0.05%は保証されています。

個人向け国債の特徴③「途中換金もできる」

個人向け国債は3年・5年・10年といった満期までの期間が異なる3つがありますが、発行から1年以上経過すれば1万円単位で途中換金が可能です。

ただ、前文でも説明したように直近2回分相当の利子が差し引かれます。これまでは各金融機関のキャンペーンであるキャッシュバックのおかげで1年経過で途中換金しても利益を得ることができましたが、このキャッシュバックがなくなるので、短期間の途中換金では旨味がなくなってしまう状態になっています。

キャッシュバックがない個人向け国債の変化

キャッシュバックと途中換金を利用する方法は、賢い人なら行っていた方法です。

各金融期間もこのキャンペーンで利回りが増える、といったセールストークで販売していたので、キャンペーンを中止せざる負えないこの状況では投資家達が購入する魅力がなくなったと理解しているようです。

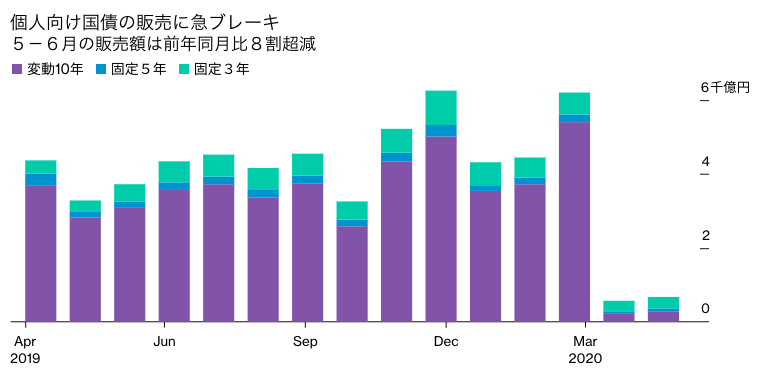

財務省の統計によれば、個人向け国債の発行額は4月が6200億円、5月は前年同月比85%減の563億円、6月債も同82%減の663億円と大幅に減少しており、5月と6月の販売額は2年連続で前年同月に比べて8割低下しています。

これは新型コロナによる顧客勧誘の自粛や窓口対応の縮小などもありますが、やはり購入者に現金還元するキャンペーンの中止が販売減に拍車をかけた形です。

大和証券のエコノミスト見解

キャンペーン終了後に残った個人向け国債の魅力

個人向け国債が注目される理由は主に3つありました。

1つはここまでの内容で述べたように「証券会社のキャンペーン」ですが、2つは金利とMMFの償還です。

預金金利は低下してマイナス金利の導入で、一般的な普通預金金利は0.02から0.001%。定期預金金利は0.025%から0.01%になっています。個人向け国債も金利が下がりましたが、それでも0.05%以下にならないことを考えると、預金に比べて相対的に有利なのは言うまでもありません。

そして、MMFの償還は証券会社が扱うMMF(マネー・マネジメント・ファンド)で投資信託の一種です。

元本割れの可能性が極めて低く、利回りが定期預金金利よりも高いことが多かったのでお金を増やしたい投資家の運用先として広く利用されていました。ただ、これはマイナス金利の導入で運用が困難になったためすべての運用会社がMMFを繰上償還しています。

こうなると普通預金金利よりも金利が高いという点でしかメリットは残りませんが、最近では特定の支店を持たないネット銀行の台頭で効果が薄まっています。

というのも、ネットバンクでは人件費がかからないことから一般的な普通預金金利では考えられないような金利を実現しており、0.2%〜0.02%と個人向け国債が運用先として候補に挙がらなくなる要素にもなっています。

個人向け国債に代わる運用先は?

ここまで説明したように、個人向け国債の旨味はなくなり、運用先としての金利の恩恵はほとんどありません。

これは投資家にとって投資対象ではなくなったことを意味しますが、それでは他に代わる投資対象はないのか悩みますよね。

特に個人向け国債は元本保証されているという点で絶大な支持がありました。

そこで最近注目が集まっているのが海外の金融商品を購入するオフショア投資です。海外の金融商品を購入することは国内でも可能ですが、それだと手数料として代理店や金融機関に利益を持っていかれることが多いので、海外に直接口座開設して金融商品を購入するオフショア投資に人気が集まりつつあります。

これは日本の経済状況を考えると投資対象としては弱く、景気の良い国を対象に運用するという人が増えていることが理由です。他にも海外では元本保証型やボーナスが付与される商品も多く、日本にはない魅力がある点も資産を海外に移動させようと考えるひとが増えている理由です。

ただ、海外への投資は外貨変動のリスクあるので注意しておきましょう。

まとめ

今回お伝えした個人向け国債の需要の減少は、主にキャンペーン終了による利回りの低下が原因です。そして、ネットバンクの増加でキャッシュバックや金利の高さから個人向け国債の魅力がほぼなくなったしまったことあるでしょう。

資産形成するにあたって投資対象は色々ありますが、時代や経済状況によって大きく需要がなくなる運用先もあります。ただ、同時に新しいサービスが普段の生活の中でお金を築くために有利に働くこともあります。

ぜひ今ある資産を銀行に眠らせるのではなく「少しでも利息が付けられるなら」ぐらいの感覚で、資産の預け先をこの機会に考え直してみてもいいかもしれません。

Comment On Facebook