投資や資産運用と聞けば、知識や資金が必要で自分には無縁と考える人も多い。日本は貯金を好む傾向が強く、損をしたくないという考えから一歩を踏み出せずに時間を消費している人も少なくないはずだろう。

ただ、ここ数年でこの状況は変わりつつある。

きっかけの1つに2019年の金融庁が発表した「老後2000万円不足問題」がある。これは定年後の老後生活で毎月5.5万円が赤字になり、合計すると約2000万円の資産が必要になると金融庁が公表した内容だ。

これを受けて今までの投資への必要性が再認識されたという人もいるだろう。また、2020年の新型コロナウイルスによって働くことが難しくなったことで在宅ワークが進んだこともある。

そんな中で、フィデリィが毎年1万人を対象に行っている調査では、投資家比率が急上昇していることが分かった。この背景には何があるのか?もちろん、老後2000万円問題や新型コロナウイルスで資産形成が貯金以外へと見直されたこともあるだろうが、今回の記事では投資を始める人の上昇を時代背景を見ていきながら読み解いていきたいと思う。

投資家比率(投資している人の比率)は4割超えた

今に始まったことではなく、日本政府は「貯蓄から資産形成」へというスローガンを掲げてきた。ただ、日本は世界的に見ても貯金好きな国民性として有名だ。

過去に貯金についての危険性については当サイトでも触れる機会があったが、中々思うように資産運用へ踏み出すという人が増えることがないまま長い年月が経っていた。しかし、Fidelity Internationalが1万人を対象にした調査「新たな資産形成の流れ~2000万円問題の功罪とコロナ禍の影響~ 」で、ここ数年投資をしている人の比率が上昇していることが分かっている。

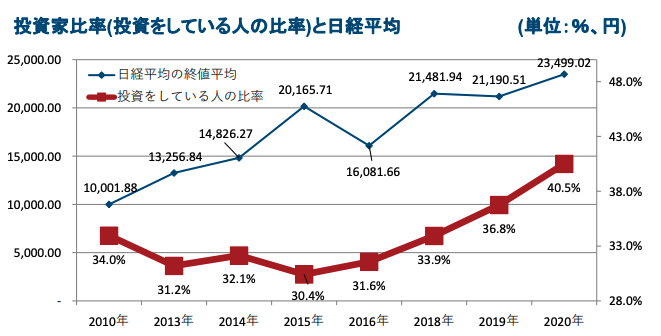

2010年から2015年までの5年間での投資家比率は減少傾向だが、それ以降の2016年から年々上昇し、この5年間で40.5%と10%も増えたことになる。

投資家比率が4割を超えた状態となったが、これは約3人に2人は資産形成として積極的に投資を行っているということだ。なぜ、この5年間で急激な伸びを見せたのか。

老後2000万円不足問題が公表された2019年よりも前に上昇し始めていることを省みるに、老後意識や将来への不安が強まっただけとも考えづらい。

これについては、年代ごとに投資比率を見ていくことで理由が分かった。

投資比率の上昇は20代〜30代の若年層が中心

この投資家比率を押し上げたのは20代・30代といった若年層に要因がある。

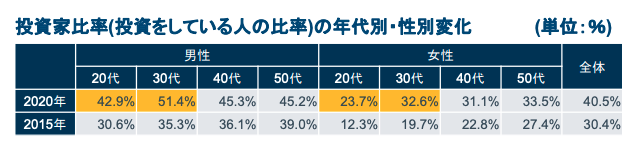

下記は同調査で分かっている投資家比率の年代別・性別変化になるが、見て分かるように男女ともに比率がお大きく上昇しており、特に30代の男性では比率が51.4%と半数を超える結果となっている。

20代でも男性は42.9%、女性は23.7%と高い水準になっている。特に女性に関しては約2倍増えたような形だ。2015年時と比較してみると、それ以外の年代でも男女ともに大きく変化があったことが分かるだろう。

投資額の多寡は別としても、少し前と違って投資は若者も積極的な参加が見られている。良い言い方ではないかもしれないが、これは若者が日本の将来に対してへの期待が薄まり、お金の重要性・必要性を認識して将来に対する備えを今から少しでも作っておこうという表れかもしれない。

そもそも今の若者でも年金が「減る可能性が高い」と感じている人も多く、中には「貰えなくなる」とさえ思っている人もいるほどだ。

年金だけを頼りに生活するという事は考えていないかもしれないが、それでも若いうちは金銭的な余裕がある人も少なく、年代関係なく全世帯の約4割は貯金がないというデータもあるため、「貯蓄・貯金」といった資産形成の方法だけでは不安が現実になると明確に想像しなくてもイメージできてしまう。

そういった不安を考えれば、収入が増えたらと後回しにするではなく、少額からでも投資を始めておくという認識が20代・30代でも広まっている。これは昔と違って「投資=お金持ち」がやるイメージが抜け始め、少ないお金でも投資を始めることができるという認識が広まりつつあることも要因として考えられるだろう。

また、バブル崩壊の株価下落を知らない若年層は、今の40代や50代ほど投資に対するネガティブイメージがないことも時代背景として考えられるはずだ。

投資には大きな資金が必要ではないという認識が広まる

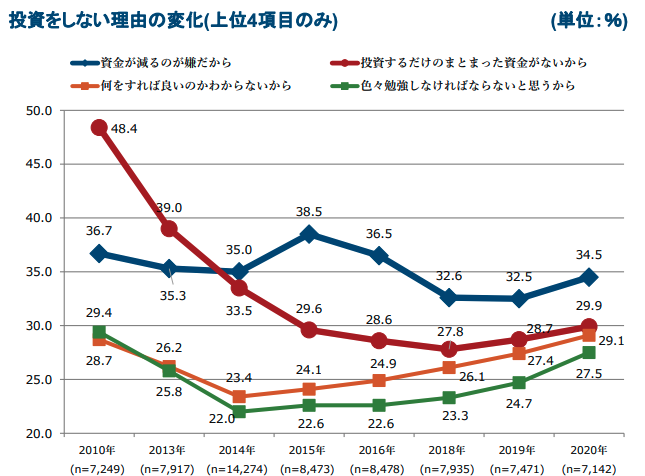

投資を始める人の上昇は、同じ調査内容の投資をしない理由の変化で裏付けができる。2010年には「投資をするだけのまとまった資金がないから」という答えが多かったが、10年の間にその認識は改められ、48.4%から29.9%まで減少している。

また、最も投資を避ける理由の1つでもある「資金が減るのが嫌だから」は変わらず同じ水準ではあるが、投資の3原則である長期投資・分散投資・積立投資の理解度も広まったことで大きなリスクはないという認識も投資を始める人が増えた要因だろう。

これらの投資方法は、つみたてNISAがスタートした2018年から上昇を続けて理解が進むようになった背景がある。つみたてNISAは資産形成に対する税の優遇制度であるが、メディアでの露出が増えたことも理由の1つとして挙げられる。

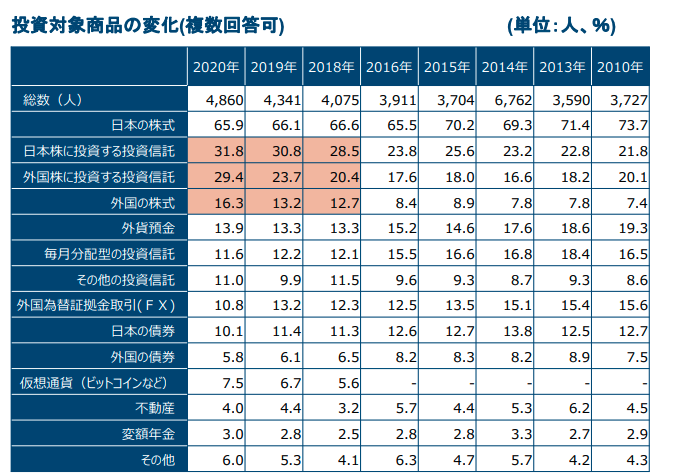

そして、付随して変化が起きたのはリスクの高い投資先ではなく、株式や投資信託といったリスクを抑えつつも、専門家に運用を任せることができる投資方法が需要と増加していることだ。株式投資に関しては徐々に比率が減っているが、その分を投資信託で運用する人が3割増加。

つみたてNISAでは個別株への投資は行えないため、こういった影響もあって認識と制度の間で投資信託へと資金が流れ込んでいるような状態だ。

参考記事:「分散投資とはなに?3種類ある分散投資法とメリット・デメリット解説」

投資信託は人気が高い一方で元本割れも多い

投資信託は投資では代表的な商品の1つだ。専門家に投資先の選別や管理と任せられることもあり、初心者でも気軽に始めることができる。下記を見て分かるように年々投資信託の需要は上昇し、国内株・外国株の投資信託は非常に人気となっている。

初心者から見れば、資金を投げるだけで専門家に運用してもらえるのだから心強く感じることだろう。しかし、当サイトでも過去に書いた「投資信託ほどリスクが高い商品はない?投資信託で失敗する2つの理由」で分かるように、投資信託は手数料が非常に高い。

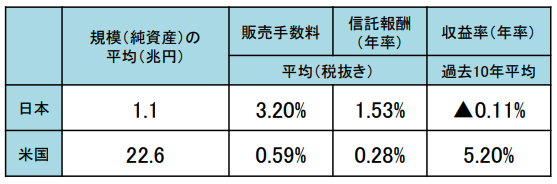

手数料に関しては、米国に比べると販売手数料が約6倍、信託報酬が約5倍と非常に高いにも関わらず、収益率は米国が5.20%に対して0.11%と低い水準となっている。

また、2005年〜2010年の投資信託の結果は、金融庁の報告では元本割れを起こすことが多く、長期運用をしてリスクを下げても、手数料によるリスクが日本の投資信託では発生することが問題となっている。

投資信託は初心者でも知識がなく簡単に始められる一方で、投資家側からするとあまり増えることを期待できない投資商品であることが金融庁の報告内容から分かる。しかし、金融機関や証券会社の信頼度は非常に高く、手数料を目的に販売しているということを知らなければ、初心者なら騙されてしまうのも無理はない。

そのため、投資をしない理由の1つでもある「色々勉強しなければいけないと思うから」を避けるために投資信託へ安易に投資するのは危険だと考えてもらいたい。

新型コロナで加速する将来を見据えた投資

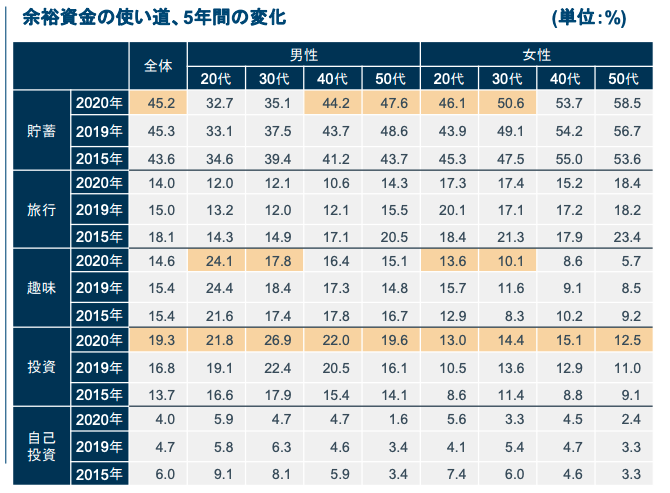

2019年には、金融庁の老後2000万円問題を発端に余裕資金の使い方に「将来のための投資」へ使う人が多くなっていた。しかし、翌年の2020年になってからは、新型コロナウイルスの影響から30代の男性は特に投資へを志向する傾向が強く、4人に1人は「将来のための投資」に向けると回答している。

また、20代〜30代の女性は貯蓄よりも投資も増えているが、全体を通して万が一に備えた貯蓄が一番有効だという考えは根強いようだ。

若年層は貯蓄に回すほど収入が高くないという理由もあるだろうが、近年お金を貯金するという認識から投資が重要性を増していることは今回の記事で紹介した投資比率や投資傾向を見れば分かったと思う。

若者が投資に対して前向きになり、長期・分散・積立といった手法で老後に向けた資産構築を進めようという傾向が強く出てきたが、やはり一番意識されているのは老後だ。

ただ、老後の2000万円というお金は、あくまでもモデルケースであり、老後に必要な資金は人によって大きくことなる。2000万円が必要だと気づき、投資を始めた人がいる一方で逆に安心した人もいるだろう。

しかし、新型コロナの影響で保有している資産額も減少した人も多く、所得自体が減少したという人もいるはず。手元の現金が重要だというのも事実だが、毎月少額でも良いので実際に投資をはじめてみるのもいいかもしれない。

大切なのは、将来に対してどのようにお金を上手く扱うかということだ。

これを機会にあなたも投資に対して少し歩み寄り、将来に対して行動してみては如何だろうか。

参照元:

参照元:

Comment On Facebook