数多ある金融商品において、人気の高い投資先の1つが投資信託です。

特にお金を預けるだけで専門家に運用を任せることが出来るという点は、「資産運用を検討している人」からみれば投資に時間を割く必要もなく、勉強や経験を積む必要もないため購入の手続きしか手間は発生しません。

「お金を預けるだけで増やせるなら購入してみよう」と、投資経験のない初心者なら考えるのは至極当然ですが、投資信託も必ず利益が発生するわけではありません。それどころか、専門家に運用を任せていても損失が発生して元本割れをすることも充分にあり得ます。

これ自体は投資するにあたって知っておかなければいけない事ですが、実は投資信託で損をしやすい人がしがちな勘違いがあるのをご存知でしょうか。今回の記事では、投資信託で損をしやすい人の特徴を5つお伝えしていきます。

これから資産運用で投資信託の購入を検討している人は、ぜひ購入前に注意できるようにしておきましょう。

①リスクを抑える分散投資は投信によっては意味がない

資産運用では、一般的に複数の投資先へ資金を分散して運用する分散投資をすることで、損をすうリスクを抑えることができるといわれています。

これは投資の世界では常識でもありますが、闇雲に資金を分散させるでは意味がありません。例えば、異なる投信を購入していても同じ値動きをする銘柄に分散投資していては、損失額もリターンもほぼ変化がなくリスクを抑える効果はありません。

大切なのは値動きの異なる投資信託へ分散投資できるようにポートフォリオに組み込むことです。しかし、値動きの異なる投資信託への組合せ方とは、どのようにするかイメージが沸かない人も多いと思います。

ここでは資産の値動きから増減を見ることが出来る「相関係数」をもとに考えていきたいと思います。同じ値動きの場合には相対係数は1に近づき、全く異なる値動きの場合には0になります。そして、逆の値動きをする場合には-1と言った形になりますが、分散投資で効果を得るためには「-1」に近い商品を組み合わせる必要があります。

次は、相関係数を見ていきながら投資信託での分散投資例を見て行きたいと思います。

株式型と債券型の組合せ

値動きが反比例をする例として代表的なものに、株式と債券があります。ただ、注意しておきたいのが相関係数が「-1」に近づくほど互いの損益が相殺されてしまいため、分散投資できても得られる利益が非常に小さくなる傾向があります。

| 国内株式型 | 国際株式型 | 国内債券型 | 国際債券型 | |

| 国内株式型 | – | |||

| 国際株式型 | 0.75 | – | ||

| 国内債券型 | -0.04 | 0.05 | – | |

| 国際債券型 | 0.64 | 0.87 | 0.15 | – |

参照元:モーニングスター (期間2003年〜2018年3月)【過去15年間】の各資産間の相関係数

上記はは過去15年間分のデータを基に算出された相関係数になりますが、最も分散投資の効果が高いのが国内株式型と国内債券型であると分かります。株式価格が値上がりすることで債券の価格は下がり、債券が下がると株式価格は上がることは有名になっていますが、このデータを見るとその関係が間違っていないことが分かります。

しかし、債券型の投信の場合には、満期まで預けておくことで保証されている元本が目減りしてしまうリスクもあるので気を付けておきましょう。

詳しくは「株と債券での分散投資で抑えておきたい金利との関係とリスクの抑え方」でも書いていますが、債券購入で得られるメリットが投資信託にした場合にはなくなってしまうのは、意外と初心者が見落としがちな落とし穴です。

②毎月分配型の投信は投資効率が非常に悪い

初心者が購入することの多い投資信託に「毎月分配型のファンド」があります。

これは投資信託の得られるリターンの1つで、投資信託で得られた利益の一部を購入者である投資家に還元するものになっています。しかし、特別分配金は運用元本を切り崩して支払わるため、払い出された際には必ず払い出し金額分だけ基準価格が低下するようになっています。

基準評額である値上がり益だけを求める場合には、特別分配金が多い投資信託だと分配されるたびに基準評額が下がっていくことになるので、投資効率が悪くなることが避けられません。

さらに得られた利益をそのまま運用して利益を更に大きくしていく複利効果も、毎月分配型の投資信託では効果が薄くなります。運用期間が長ければ長いほど複利で得られる利益は大きくなるため、毎月分配型の投資信託を選んでいた場合にはそれ以外投資信託との資産形成において大きな差が広がることになります。

分配型投資信託の最大のデメリット

分配型の投資信託では、運用益を発生しなくとも分配金を支払う必要があるため、利益を出せなかった場合には預けた資金から切り崩して支払い続けていることも珍しくありません。また、運用益が発生しなくても信託報酬などの手数料は取られてしまうため、預けた元本が大きく減ってしまうこともあり得ます。

金融庁「平成27事務年度 金融レポート」では、販売会社へのアンケート調査で「顧客の運用方針にかかわらず、販売会社は主として収益分配頻度の高い商品を提案している」との結果が明らかになっています。

金融庁も現状から指摘しているように、一般的に利益を分配せずに再投資する複利運用のほうが投資効率は高くなり、毎月分配型は悪くなることは覚えておきましょう。

③毎月の積立金額を減らさない

分散投資によるリスクを抑える方法としては、投資先を分散するだけではなく、購入タイミングを分散させる方法も基本です。つまり、まとめて購入するのではなく、資金を別けて毎月購入していくことで高値づかみをせずに平均購入単価を抑えることができるわけです。

この積立て投資を行う際にに気をつけるポイントが、相場状況によって積立額を減らしてしまうなどの購入額の変更をしないことです。

積立投資では、毎月購入額を同じにすることで価格が高いときには少ない口数を、価格が安いときには多い口数を購入することができ、長期運用では大きく利益を増やすことができるメリットがあります。しかし、初心者の中には相場の急変で購入額を変更してしまう人も少なくありません。

それでは価格ではなく、購入額によって保有できる口数が変わってしまうため、運用成績が悪くなってしまう可能性があります。もちろん、その購入額を維持して積み立てることができるのなら問題ありませんが、それでも一時的に購入額を変更するというのは、購入タイミングを分散させてリスクを抑える効果が低くなってしまいます。

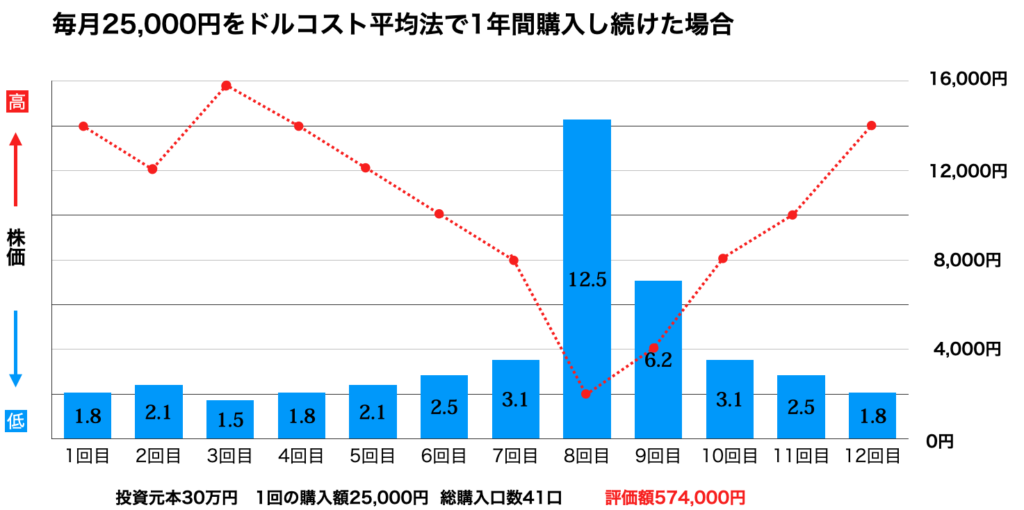

例えば、毎月一定額で購入しつづけるドルコスト平均法と呼ばれる投資手法で、1年間元本30万で毎月25,000円買い続けるとします。

買い始めた際の価格が高く10,000円と口数は1.8と少なめでしたが、その後の価格が下落から上昇と価格が変動したため、まとめて購入するよりも1つの口数当たりの価格を引き上げることができました。

結果として1年後には評価額が574,000円という額になっています。もちろん、このように上手くいくことは稀ですが、同じ投資金額でもより多くの口数を購入できることが分かります。

④アクティブ型投信を投資対象から除外しない

投資信託には大まかに3つの種類があります投資信託には大まかに3つの種類がありますが、その中でもアクティブ型の投資信託は手数料が高いため敬遠されがちです。

信託報酬が1%〜3%と非常に高いコストになる商品も珍しくなく、投資信託の中でも最もコストがかかる投資信託がアクティブ型になります。ただ、手数料が高いからといって最初から投資対象から除外するのはよく考えて行いましょう。

インデックス型に比べると、アクティブ型は市場調査や分析を行って積極的に運用してくれます。そのため、インデックス型の投信以上の結果を出している場合には、インデックス型よりも有利になる可能性もあるためです。

一般的に価格変動が激しくなるといわれるアクティブ型の投資信託ですが、積立投資を行う場合には相場変動によって購入する口数が変化するため、長期運用になるほど価格変動の激しさを上手く活用することができます。

市場価格が上昇と下降を繰り返すことが多い商品において、価格がどちらに進むのかという変動を気にせずに購入できれば、高いリターンを望むことができるアクティブ型の投資信託は魅力です。もちろん、分散投資が前提になりますが、やり方次第でデメリットを打ち消すことはできるので、考えたうえで購入する商品は選定するようにしましょう。

商品の特徴を踏まえて運用方針を確認する

ドルコスト平均法のような売買方法であれば、アクティブ型では大きいメリットも発生しますが、銘柄を分析や市場調査によって積極的に変更するため、集中投資を行うアクティブ型の投資信託には相場を大きく上回るリターンも発生します。

そのため、インデックス型に比べるとリスクは高いですがリターンも高いため、手数料が高くても購入する人は意外と少なくありません。またアクティブ型の中には、全体の相場が低迷しているときに銘柄を選別して集中投資を行ったり、現金比率を高めることで、下落のリスクを最小限に抑えたりする投資信託も存在します。

アクティブ型にもリスクを踏まえた運用方針の商品がありますが、分散投資によってリターンが低くなる場合も充分考えられるので、そのことを考慮して各ファンドの目論見書を確認するようにしましょう。

目論見書とは、購入しようとしている投資信託についての投資判断に必要な重要事項を説明した書類のことで、投資信託を購入する前に必ず投資家に渡されるものです。これを見ておくことで、市場価格の変動によってどのように売買を行うのか、ポートフォリオに占める株式の割合などの運用方針を確認することができます。

⑤売却タイミングを1回で済まさない

売却タイミングは多くの初心者が見落とし型なポイントの1つです。

投資信託に限らず、保有している資産が順調に増えると「もっと増える」と欲が出てしまうため、売却のタイミングは難しいといわれています。ただ、売却に関しても1回で済ますのではなく、分散投資での購入タイミングのように売却のタイミングを複数回に分けるのがオススメです。

例えば、保有している投資信託を期限を決めて3回に別けて売却したり、購入時と同じように価格変動のリスクを軽減するために毎月売却していくというやり方です。また、理数の高い株式から売却して債券などの比率を高めることで、より安定したポートフォリオ設計で資産を増やすことが可能です。

株式の保有比率からアクティブ型、インデックス型、債券という順番で時間をかけながら売却していくことで、安すぎるタイミングで資産価値を落とすリスクを抑えることができるので、段階的に長期運用の規模を減らして現金化することができます。

投資信託は初心者向きだからこそ運用前に考える

投資信託は、運用を専門家に任せられるので初心者向きな商品になっています。しかし、購入方法や売却タイミングなど、資産価値を大きくするための方法は運用以外にも多くあります。

初心者は値動きを分析したりする必要がないからこそ、購入前にどのような期間まで保有するか、商品の傾向や割合をどうするか、といった任せられる運用以外の部分をしっかりと考えるようにしましょう。

今回お伝えした投資信託の5つの特徴は、初心者が見落としがちなポイントでもあります。そのため、実際に投資信託を購入するまえにしっかりと考えてバランスよくリスクと向き合って資産形成を行っていきましょう。

Comment On Facebook