資産運用の必要性を理解してはいても、経験のない投資初心者からみてみると「不安」が大きくて始める事ができない人も多くいると思います。特にネットで検索しても専門用語が多かったり、投資の種類が多すぎて具体的に何から始めればいいのか迷うはずです。

今回は投資経験のない初心者に資産運用の基礎を解説していきつつ、投資資金別のオススメ投資法や初心者にありがちな失敗を紹介していきます。

資産運用は必要なのか?

資産運用と聞けば、銀行やネットでの広告で金融機関が多くの金融商品を紹介しています。また、個人で株やFXという手軽に投資することもできるため資産運用に対するイメージは人それぞれでしょう。

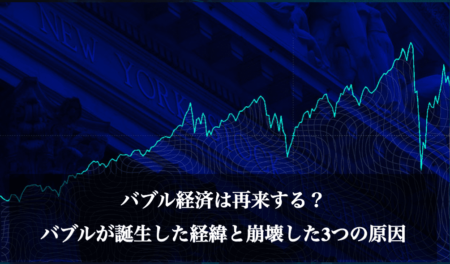

ただ、2019年に金融庁が発表した「老後2000万円問題」で一躍資産運用の必要性に注目が集まりました。これは公的年金だけでの生活では生活費を賄うことができず、統計データを基に計算すると不足金額が2000万円になる結果が導き出されたためです。

家族構成や生活水準によっても収支などは異なりますが、老後に生活水準を落とすことになるは簡単ではありません。また、2000万円もの大金が足りないとなると、単純に生活水準を下げるだけではなく食べていくのにも困る可能性も否定できません。

老後というと年金や貯金を使いつつ労働から開放された第2のライフステージといった華やかなイメージや、働いていた時に比べるとゆとりを持った生活が出来ると考えている人が多くいたため、2000万円ものお金が老後に足りなくなるという事実で衝撃を受けた人が非常に多くいました。

銀行にお金を預けているだけではお金はもちろん増えませんし、定年が近くなれば働くのも大変です。そういった危機意識から資産運用の重要性を認識し、始める人が昨今急増しているわけです。

最近では20代や30代といった若いうちから将来に備えた貯金や資産運用を取り組む人も多くいます。これは資産運用で着実に増やしていくためには時間がかかるため、一発逆転のような大金を使った無茶な投資ではなく、若いうちから着実に将来に備えた準備をすることで定年間近になって焦らなくて済むようにです。

資産運用を早いうちに取り組むのは、老後の備えてしても人生のリスクヘッジとしても効果的です。また、若いうちからお金との付き合い方を学べばある程度不足するお金を補うのも難しくないので、まずは今の収入から貯金などの資産状況を省みて、将来を見据えた時にあなたに資産運用が必要を確認してみましょう。

資産運用と銀行預金でどれぐらい差が生まれる?

一般的に日本は、海外に比べると投資よりも預金が好む傾向があります。

これは、日本では年金や社会保障制度が充実していることも影響しているでしょう。ただ、海外では年金制度自体がない国も多く、預金でお金を預けておくだけなら使わないお金は運用して増やすという意思もあるためです。

それでは、資産運用を行った場合と行わずに銀行に預金していた場合にはどれぐらい資産に差が発生するのでしょうか。毎月10万円を貯金しておき、毎年120万円を普通預金に預けておいた場合と、年利5%で資産運用した場合を比較してみていきたいと思います。

年間120万円を銀行に預金した場合の10年後

銀行預金の場合は年利0.001%と発生する利息が非常に低くなっています。

毎月10万円を貯金していけば120万円になりますが、これを銀行に預けておくと10年後には1,200万595円という結果になります。10年間で1200万円まで大きくなったことを考えると大きくみえますが、発生する利息はわずか595円と非常に少ない状態です。

それでは、次は年利5%で運用していくとどうなるのか見ていきましょう。

年間120万円を資産運用した場合の10年後

毎年120万円を資産した場合、年率5%で運用したと仮定すると10年後の総額は1,552万8,228円になります。1200万円に対して発生する利息は353万円と、銀行預金に比べると遥かに大きい利益が発生しているのが分かるはずです。

10年という年月は長いように感じますが、毎月銀行に預けるのか資産運用するのかの違いでここまで大きな資産になることを考えれば、毎月一定額を資産運用していくことで20年後、30年後にはさらに資産は大きくなります。

もちろん、いきなり「10万円は難しい…」という人もいるはずですので、毎月5万や3万ぐらいでもいいので貯金から資産運用を検討してみいいかもしれません。

資産運用に取り組んだかどうかで数百万円の差が生まれるのであれば、損失が発生しないようにリスク管理しつつも、早い段階で長期的に運用していくことが重要です。

具体的に資産運用した結果どれぐらい資産が膨れ上がるのかは、過去に複利の仕組みや10年以上運用したシミュレーション結果があるので見て頂ければ理解できると思います。

何のために資産運用するのか?目的を決めておく

資産運用を始める時には大切のは、いきなり投資を考えて金融商品を探したり投資方法を見つけるのではなく、資産運用の目的を明確にしておくことです。

資産運用を始める動機は人それぞれですが、目的が決まってこそ増やす具体的な金額を導き出せます。

例えば、老後資金として考えるのならどれぐらいの資金が必要で、増やす必要があるのか?結婚や子供の教育資金なら何年後にいくらを目標金額に定めるのかという具体的な目標計画です。

基本的には以下の3つの目的を明確にして考えるようにしましょう。

- 資産運用する動機(目的)

- 資産運用で増やす金額(目標金額)

- 運用期間(目標達成までの時間)

例えば、老後の資金(目的)である2000万円(目標金額)を資産運用で増やすことを考えれば、30歳から運用を開始すれば35年の期間(目標達成までの時間)があります。すると、毎月27,000円を年利3%で35年間積立てて運用していけば、約2000万円を達成することができます。

ちなみに、先程説明した銀行預金で毎月27,000円貯金した場合には約1,100万となります。

このように、目標を明確に決めておくことであなたが許容できるリスクの大きさも分かります。また、目的を明確にしておかなければ、投資に対してお金を一気に増やすというギャンブル的思考を持ち出してしまう人もいますので注意しておきましょう。

目的を明確にするのは、運用する期間や元本などからどれぐらいのリスクが発生するのか、何のための資産運用なのかを忘れずに認識できるので、ブレずにゆとりを持った資産運用をすることができるようなります。

資産運用初心者が知っておくべき3つの原則

資産運用を始めるのならまずは基本的な知識は抑えておきたいところですが、何よりも大切なのは資産運用への考え方です。

「考え方が重要なの?」と思うかもしれませんが、考え方次第で短期や長期、商品の傾向にも違いがでるので、金融商品の選定や資産運用に回す資金について迷った時には道標となります。

次は資産運用する際に抑えておきたい原則ともいえる3つを紹介します。

少額でも良いので資産運用を開始することが重要

資産運用を考えてはいても、なかなか始めることが出来ない人の傾向で「ある程度貯金が貯まったら運用を始めよう」と考える人が多くいます。

決して悪いことではなりませんが、納得のいく金額まで貯まるのに時間がかかったり、貯まったことで逆に「減ったらどうしよう」という不安から時間ばかり過ぎていき、機会損失(実際の取引(売買)によって発生した損失ではなく、意思決定をしないことによって多くの利益を得る機会を逃すことで生じる損失)のほうが大きくなってしまうことも少なくありません。

しかし、昔と違って今は数千円から資産運用を始めることができますので、何も貯めたお金を一気に使うこともありませんし、全て投資に回す必要はありません。

まずは少額でもいいので資産運用を始めてリターンを得る。

これが重要です。

このリターンは利益だけではなく経験にもなりますし、利益が発生して追加で資金を投入しようとした際には判断を正確にすることができるはずです。

大きな金額で運用を始めなくてもいいので、まずは少額から資産運用へ一歩踏み出してみましょう。

資産運用のリターンだけではなく、リスクも理解する

資産運用を始める前には入念な資産状況の確認や運用過程の計画などから、ポートフォリオ(具体的な運用商品の詳細な組み合わせを検討すること)を考えることが重要になります。

しかし、資産運用する目的から利益を求めがちな人が多く、リスクを正確に把握していない人が少なくありません。資産運用に興味を持ち始めると、「会社員がほったらかしで億万長者」「主婦で毎月50万円を稼ぐ」といった派手な広告や話題を目に飛び込んでくることもあるはずです。

資産運用はリターンだけではリスクも存在します。

許容できるリスクの大きさ(損失)をあなた自身が理解しておくことで、事前に考えた運用期間から適切なリスクを選択した金融商品を選定することができますし、求めるリターン(目標額)からリスクが大きすぎるといった判断もできるため、資産運用のメリット・デメリットを踏まえた上でリスクを理解しておくことは非常に大切だと覚えておきましょう。

運用目的・生活に合った投資商品を選ぶ

一言で資産運用といっても、投資出来る種類は非常に多く、調べるほど「結局どの資産運用をすれいいのか分からない」と悩むこと人もいるはずです。

しかし、投資経験のない初心者だからこそ、誰でも成功できる万能な投資はないと理解することが大切です。ドルコスト平均法や複利効果など、資産運用において利益を大きくする効果やリスクを抑える運用法はあれど必ずリスクは付きまといます。

だからこそ、どれが一番お得か?なのではなく、どれがあなたの目的や性格に合っているのか?といった視点で情報収集を行いましょう。

運用する投資商品でコストがかかり、生活費を削ることになれば適切な運用判断ができなくなりますし、乱高下が激しい銘柄を選定してしまうと一喜一憂してしまうことも頻繁に発生するはずです。

そのようなことがないためにも、明確にした資産運用の目的からあなたに適切なものを選ぶように考えましょう。

投資初心者によくある誤解「リスクとリターンの関係」

投資経験のない初心者にありがちな勘違いが、リターンとリスクの関係を正確に理解していないことが挙げられます。

リスクが低いということは、言い換えれば「大きく損をしないかわりに大きな得をすることもない」ことを意味しており、逆に「リターンが大きいということはリスクも大きいという」ことです。

リスクは避けるべきものという固定概念の囚われすぎると、大きなリターンを得ることができないというデメリットもあります。そのため、リターンと兼ね合いを確かめながらリスクを取る考え方が大切になります。

簡単にいえば、ローリスクで運用している資金の一部をリターンが大きいものに投資するなど、軸としてリスクが低い運用が全体を占めつつも、発生した利益などから一部は積極的に利益を狙った運用をするといった形です。

最低限抑えておきたい資産運用の基礎知識

資産運用をするにあたって、様々な投資方法や商品があるため知っておくべき知識もことなりますが、それでも最低限始めるなら知っておくべき基礎知識があります。

ここでは資産運用で成功するためには欠かせない「分散投資」「長期投資」「複利効果」について解説していきます。

リスクを抑える分散投資

分散投資とは、特定の銘柄や投資先に全ての資金を投資するのではなく、複数の銘柄や投資種別に分散して運用する方法です。

分散投資を行うことで、1つの投資先で大きな損失が発生しても、投資した額が大きくないので損失も抑えられ、別の投資先で利益で損失分を補う効果が期待できます。

また、新型コロナウイルスで金の価格が高騰して金投資が注目を集めましたが、資産の10%は金を保有するとバランスが良かったり、日本以外の国の通貨での外貨預金など分散投資を行うことで、ポートフォリオのバランスが偏ることがないためリスクをより抑える効果があります。

投資の大前提である長期運用

日本は海外で運用している投資家に比べると、投資で保有する商品の期間が短い傾向が強いことも分かっています。

投資信託でも年利5%いけば好成績といわれますので、月利や年利であなたが求める利益に応じて目標運用結果が高すぎないのか?低すぎないのかを見ていくのは大切です。短い期間で運用すると、目標金額に対して短期間でその目標月利を達成しなければいけないので、リターンに応じたリスクが発生します。

しかし、運用を長期にすることで求められる利益を二分の一、三分の一といった形で抑えることができます。つまり、3年で目標利益を達成するよりも、倍の6年であれば年間で発生させる目標額も半分になるので、当然リスクを抑えることができます。

このように、求めるリターンに対してしっかりとリスクを抑えるためにも長期運用を前提に投資するようにしてください。

複利効果の活用

投資で得られた利益をそのまま出金していては、発生する利益は大きくならずにそのままです。しかし、利益をそのまま運用に回すことで、雪だるま式に利益を膨れ上がらせることができます。

この発生した利益をそのまま運用していくことで利益を生むことを複利効果と呼びますが、この複利を活用していくことで投資効率が遥かに良くなります。

資産運用で得られた利益を再投資することで、加速度的に資産を増やすことできるからこそ少額からでも早い段階から資産運用を始めることが重要になります。

加えて長期運用でリスクを抑えれば、ローリスクで時間をかけてハイリターンを得ることも可能です。

以下の記事では、10年・20年といった長期運用で得られる複利効果の大きさを解説しているので、詳しく複利での運用結果を見てみたい人は参考にしてみてください。

上手く運用出来ている人も最初は同じ初心者

今回は資産運用の経験がない初心者向けに基本と抑えるべきポイントをお伝えしましたが、投資に対して「頭が良さそうな人がやるイメージ」「お金持ちがやるもの」といった、自分とは縁遠いものとして考える人も少なくはありません。

しかし、今は少額から運用することもできますし、実際に初心者から運用が上手くいった人も多くいます。最初は知識も経験もなく、不安に感じていたというのは誰でも同じです。

違いはどれだけ早い段階で一歩踏み出せたのか、リスクを把握して計画的に運用できたのかといった、ごくごく当たり前のことだけです。

投資に対してある種、一攫千金のような考え方でギャンブル化してしまっては意味がありませんので、事前に考えて準備し、不安でも少額からで良いので一歩踏み出してみましょう。

Comment On Facebook