あなたはファンドマネージャーという言葉はご存知でしょうか?

Fand(ファンド)は基金・資金、Manager(マネージャー)は支配人・監督という意味を持つ英語です。

ファンドマネージャーとは、顧客の資金を預かって運用する資産を運用するプロ達のことを言いますが、「個人では扱えないような巨額な資金を運用している」と聞けば、すごい人たちという漠然なイメージを持つ人も多いはずです。

実際に資産運用の商品の多くはファンドマネージャーが運用するわけですが、そういった幅広く投資商品を運用する人たちの仕事を紹介していきます。

ファンドマネージャーは別名「機関投資家」とも呼ばれており、投資のプロです。

ファンドは不特定多数の個人から資金を集めて運用しますが、中には個人で株式や為替(FX)へ投資している個人投資家も多くいます。ただ、個人投資家と違いファンドマネージャーは、個人投資家とは扱う資金力で大きな差があるため、為替の世界では機関投資家が為替の値動きを左右すると言われているほとです。

主にファンドマネージャーは、投資信託運用会社などの金融機関に所属していますが、今回はそんな機関投資家(ファンドマネージャー)に焦点をあててお話していきたいと思います。

ファンドマネージャーの業務内容とは?

顧客から預かった資産を代行で運用するファンドマネージャーの仕事内容はどういったものなのか。

投資のプロと聞けば、かなり高学歴で優秀な印象があるかもしれません。

基本的に働く時間は平日の9時〜17時で土日祝日が休みなことも多いですが、情報収集や運用成績によって残業も発生します。そのため、早朝出金してニュースを分析したり、夜遅くまで投資対象の企業への情報収集も必要になりますが、自身の裁量によるものが大きくなる仕事ですので、大きな資金を扱う責任感で私生活まで影響が出る人も少なくありません。

そして、機関投資家である彼らも、当然ノルマがあり、そのノルマとは運用資金を目標利率まで増やすことができるかなど、明白な結果を求められます。

最悪クビが飛ぶことがあるため、かなりファンドマネージャーは力を入れて運用を行っています。もちろん、昔に比べればすぐに解雇されるということはありませんが、それでも優秀な成績に比例して年収も多くなります。

そんな高給取りでもあるファンドマネージャーの仕事は、投資家から預かった資金の運用ですが、主に2つになっています。

業務内容その1「銘柄の選定と売買判断」

ファンドマネージャーは、ファンド(顧客から資金を集めて運用する投資商品)の運営を行う責任者になります。そのため、売買する銘柄の選定や売買するための判断を行います。

特に顧客の資産を預かって運用を行う自由度の高いアクティブファンドでは、ファンドマネージャー次第で損益が大きく変化しますので、投資商品の中でも誰が運用するのかも重要になっています。なぜなら、何年も損失が発生していない安定しているファンドマネージャーの金融商品と、利益と損失が毎年交互になっているようなファンドマネージャーの投資信託では、商品価値も大きく変わるからです。

ファンドマネージャーの運用次第で成績が大きく異なりますので、とても重要な立場であり、責任も重大です。

投資結果の責任を大きく背負うストレスの高い仕事になりますが、海外のヘッジファンドといったファンドマネージャーはとても報酬が高額になっています。

どの銘柄をファンドに組み込むのか、あるいは売買するタイミングはいつにするのかなど、ファンドの成績を大きく左右するため、業務内容のなかで最も重要な仕事です。

個人投資家と比べて最終的な総合損益がプラスになっていれば良いという話でもなく、決算毎に利益を出していなければ、顧客からファンドを解約されてしまう可能性もありますので、常に結果が求められる業務内容です。

アクティブファンドとは?

業務内容その2「投資先企業(銘柄)の調査」

顧客から資金を預かって運用するのですから、当てずっぽで銘柄を選んで運のような投資ではいけません。銘柄を選定するために独自で投資先に調査することも多いですが、各ファンドマネージャー、あるいは企業によって銘柄選定の基準があります。

その基準は利率なのか成長率のかは不明ですが、ファンドマネージャーのようにファンドの投資成績次第で解雇の可能性がある場合には、投資先にも綿密な調査をしたうえで投資します。

調査は決算資料といった公開されているデータだけを分析するのではなく、企業が持っているノウハウを組み込んだ上で選定する場合もあります。そうした調査を徹底したうえで銘柄を選びます。

つまり、様々な情報を収集して分析したうえで、利益が望めると判断した投資先をピックアップして選別を始めます。

銘柄はファンドマネージャーや企業の方針、投資商品によって変わりますが、株式や外貨、債券や企業年金の運用なども対象となり、確実な成果を出すことが期待されます。

もちろん、この銘柄の選定には金融・経済・政治・海外情勢といった投資先の企業によって受ける影響が異なりますので、幅広い情報に通じるだけではなく、常に勉強と情報収集を行わなければいけない職種がファンドマネージャーになっています。

本当に資質と能力が問われる仕事になりますので、優秀な人は億単位の年収を得られる可能性がある仕事でもあります。

ファンドマネージャーは主な勤務先

ファンドマネージャーの主な勤務先は、投資信託会社・信託銀行・保険会社になります。

投資信託とは様々な株式、債券といった金融商品を集めた投資商品のパッケージのようなものですが、投資信託を運用する会社や信託銀行ではファンドマネージャーが投資信託を組成して管理を行います。

個人投資家の視点から見てみると、企業の情報を集める必要も分析する手間もありませんし、特定の企業の業績が悪くなったとしても、他の投資先で運用成績が悪くなければ株のように下がることもないので、リスクを落とした分散投資を行うことができます。

そして、その銘柄の選定や売買判断はファンドマネジャーがすべて代行してくれるので、知識のない個人投資家には非常に人気の金融商品になっています。

投資信託会社や信託銀行では、投資信託を組成・管理する役割としてファンドマネージャが活躍しますが、保険会社や企業年金の運用でも管理する役割のファンドマネージャーも働いています。

これらの金融機関で資産を運用しているファンドマネージャーは、機関投資家と呼ばれており、投資の規模が個人では比べ物にならないため、市場に対して強い影響力を持っているのは言うまでもありません。

ファンドマネージャーの仕事はAIに奪われる?

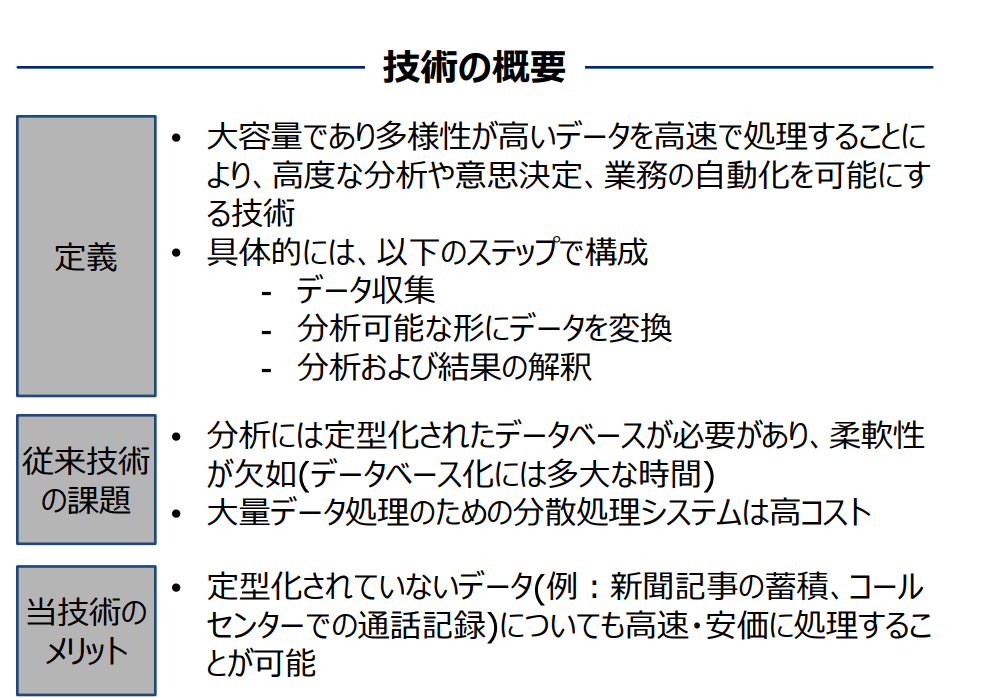

資産運用のプロであるファンドマネージャーであっても、人間ですので分析・収集できる情報量には限りがあります。

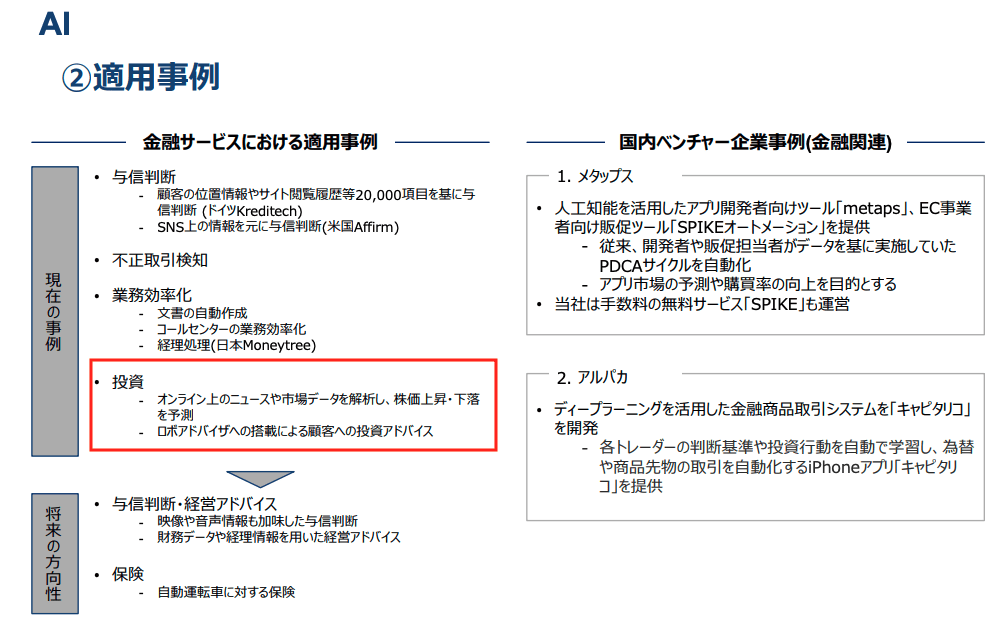

しかも、投資銘柄によっては世界経済によって企業の状況は変動するため、常に最新の情報を入手する必要があるわけです。しかし、AIであれば人間が休んでいる時間も不眠不休で代わりに情報を収集してくれるため、ニュースや市場の動きを瞬時に分析することができるAIがファンドでは利用され始めています。

人間が扱うことができないボリュームのビックデータをAIを分析し、過去の膨大なデータも瞬時に分析に活かすことができるため、将来的にファンドマネージャーにAIが取って代わるともいわれています。

なぜなら、AIが台頭してくることでファンドマネージャーに支払う高額な報酬も不要になるため、コスト削除に大きな利点が金融機関にもあるからです。

実際にメガバンクではファンドだけではなく、業務効率化もAIに任せることができるように開発に力を入れており、ファンドマネージャーだけではなく幅広い職種の業務内容を奪うと将来的につぶやかれています。

AIを利用した運用方法

投資の世界にはクオンツ運用という手法があります。

これはデータを定量分析することで運用モデルを開発し、モデルに従って人間の介入を最小限にして投資を行う手法です。

クオンツ運用のアルゴリズムは、最適化計算や主成分分析、時間列分析といった機械学習(AI)の技術を積み重ねることで進化してきましたが、投資の世界においても近年AIがもたらす進歩で株価収益率(PER)や自己資本利益率(ROE)、株価モーメンタムといった企業財務情報と過去の株価のデータとは異なるビックデータと呼ばれる新しいデータが注目されています。

これまでは、このビックデータの解析や分析を行うための情報量が多すぎるため進んでいませんでした。しかし、AIによる恩恵で非常に効率的に分析能力を向上させることで可能になったため、投資判断のモデルを向上させることもできるようになってきています。

自然語源分析では、アナリストレポートやニュースフロー、決算発表などの自動分析でマクロ市場のセンチメントやミクロの企業業績を早い段階で分析でき、トランザクション分析では販売時点情報管理やクレジットカードの取引データ、Webトラフィックを分析して売買状況の動向を把握して個別銘柄や特定の業種を予測できます。

実際にLINE証券などの個人が簡単に株式を始められるサービスでは、企業の伸び率といった部分をAIの分析力を生かして銘柄を絞ることが可能になっています。

また、画像分析においても、ディープラーニングによる画像分析で小売店の駐車場の衛星写真から混雑具合を検出し、トレンドから小売業チェーンの売上動向を予測することも可能です。

このようにビックデータを活用したクオンツ運用の方が有効な部分も多いため、ファンドマネージャーの仕事をAIが奪うのではと噂されることも非常に多くなっています。

実際に金融商品に「AIファンド」が組み込まれ、運用実績も年間二桁の投資リターンと好調のものもあるようです。

ファンドマネージャーの年収は700万円以上

ファンドマネージャーの年収は、その業務内容と責任の重さから高くなっています。

基本的に年収700万円以上を稼ぐ人が多く、40代を超えるファンドマネージャーの人のなかには年収が1000万円を超える人すらいます。

これは仕事で結果を出せば出すほど、歩合制のように基本給に上乗せされることが多いためです。

しかし、ファンドマネージャーは顧客の資金を預かって運用するという責任ある仕事なため、給料が良くても運用が上手くいかずに原因究明の分析や代わりの投資銘柄の選定といった、残業が増えるデメリットもあります。

独立した人や世界トップクラスのレベルにまで登ったファンドマネージャーの中には、何億、何十億と稼ぐ人もいるので夢のある仕事ではありますが、求められるのは結果であり、成功できるのも実力と運を持った一握りの人間のみです。

ファンドマネージャーになるには?

ファンドマネージャーになるには、まずはジュニアアナリストとしてファンドマネージャーのもとで経験を重ねる必要があります。

未経験者からいきなりファンドマネージャーになるのは不可能ですので、ファンドマネージャーが活躍する勤務先に入社し、ファンドマネージャーのもとで経験を積んで結果を出していくことで、ジュニアアナリストからファンドマネージャーに昇進することが可能になります。

大手の金融機関では採用される人数もそうですが、配属人数も少ないため狭き門になっています。そのため、面接で株や債券、経済といった投資に興味があることをアピールしておくことが大切になります。

ファンドマネージャーに必要な学歴と資格

ファンドマネージャーは非常に優秀なイメージがあると思いますが、学歴や資格も難易度が高いものになっています。

基本的に大学卒業が絶対条件になっており、「四年生大学卒業以上」の学歴が求められます。

学部としては経済学部や商学部出身が多くなっていますが、理系出身者も多く活躍しており、ロジカルに物事を判断する力が求めらます。人気の高い職業でもありますので、今からファンドマネージャーになりたいという学生の人は勉強しておきましょう。

資格については特に必要ありませんが、証券アナリストの資格は取得しておくと投資に対して理解が深いと取られるためおすすめです。

また、海外企業のレポートや決算分析を行う必要があるため、「TOEIC」で高い点数であると海外での案件で活躍できるとアピールに役立つはずです。

ファンドマネージャーの将来性

ファンドマネージャーの現状は、顧客(個人投資家)から資産を預かって株式や債券などで運用して利益を上げることを使命に活躍しています。

時代に進むにつれて投資環境も昔とは大きく進歩しましたので、投資信託の種類の増加からファンドマネージャーの仕事も増加傾向になっているため、10年・20年は安泰でしょう。しかし、運用成績が悪いファンドマネージャーは資金を集めることも難しい状況で、AIが台頭してきたことで風向きはさらに悪いものになっている側面もあります。

実際にAIによる台頭で市場データや株価の予測、そしてAIを利用した個人投資家へのアドバイスとファンドマネージャーの役割を奪うような時代の流れも訪れていますので、AIが加速度的に進歩を遂げる中で、今後20年以降はファンドマネージャーという職種自体がなくなる可能性も否定できません。

仮に残ったとしても、一部の好成績を残したファンドマネージャーだけで、新規でファンドマネージャーが誕生するという機会も激減することも予測できます。

「投資のプロ」であるファンドマネージャーから、膨大なデータの中から合理的に売買を判断し、常に稼働しているAIが資産運用する金融商品を個人投資家も注目するでしょう。

ファンドマネージャーに限った話ではありませんが、将来性という意味では分析や予測で利益を上げるファンドマネージャーはAIに取って代わられる仕事なのかもしれません。

Comment On Facebook