老後資金調達のためにお金を貯めるだけではなく資産運用を始める人は多くいます。しかし、資産運用においてはどの金融商品に投資するかだけではなく、どのような買い方をするかによっても大きく差が生じます。

例えば、新型コロナウイルスの影響で世界的に経済が悪くなりましたが、世界情勢が悪くなることで投資対象として金への投資が盛んになりました。これは、「有事の金」いわれるほど世界的に金の価値が高いという認識があり、特定の国による経済悪化に影響を受けないためです。

金へ投資する人が多くなった結果、金は過去最高値になり話題になりましたが、人気な投資先へ投資するということは、既に注目されているということですから高値掴みをしてしまう可能性が非常に高くなります。

10万円を投資しようとして最も価格が高いタイミングで金融商品へ投資していては、後は価格が下る一方ですので差額による利益を狙うことが難しいのが現状です。もちろん、投資に絶対はありませんので今後価格が上昇する可能性はありますが、それでも買い手が減る可能性が高い投資先に多くの資金を投入するのはリスクがあります。

これはリスクが高い投資商品に限った話ではなく、ローリスクローリターンな商品にもいえることです。そんなローリスク・ローリターンの代表的な人気商品に多いのは、ドルコスト平均法と呼ばれる運用法を用いた金融商品です。

ドルコスト平均法は投資経験がない初心者でも簡単にできるためオススメですが、同時にデメリットとなるリスクもあり、メリットにばかり注目していては気づかぬうちに損をする可能性もあります。そこで、今回の記事では長期的な資産形成の手法として有名な「ドルコスト平均法」と呼ばれる投資手法について解説していきたいと思います。

ドルコスト平均法は時間的な余裕がある長期運用に向いている手法であり、ある意味では投資経験がない初心者がもっとも資産運用で成功できる運用手段です。そのため、老後資金や子供の教育資金などを資産運用で貯めようとしている人は、今回の内容を理解して少額でも良いので始めてみるのは如何でしょうか。

ドルコスト平均法とはどういった投資手法?

ドルコスト平均法とは「積立投資」とも呼ばれている投資方法で、価格が変動する金融商品に対して一定の金額を一定間隔で投資する手法です。これではイメージしづらいかと思いますが、例えば毎月25日になると3万円を投資信託などの金融商品に投資する、というような形です。

この手法で金融商品を購入し続けることで、価格が低い時には購入量が多くなり、価格が高い時には購入量が減ります。そのため、投資資金全てを1回で投資するのではなく複数回に分けて投資することで、全体の購入単価を抑えることができます。

まとめて購入するわけではなく、投資するお金と時間を分散させることで価格が高いタイミングで購入してしまうというリスクを抑えることが可能になります。投資経験のない人はまとまった資金が必要と考える場合が多く、ある程度資金に余裕が生まれたら始める傾向にありますが、ほとんどの人はその生まれた余裕資金を一気に投資してしまう事も珍しくありません。

しかし、ドルコスト平均法のように一定期間に一定金額を運用することで、価格の変動を気にせずに売買することができるうえ、投資資金も少しずつ使うことができるので、メンタル的にも資金的にも余裕を持った運用を行うことができるというわけです。

ドルコスト平均法がもたらすメリット

ドルコスト平均法は、運用における恩恵の大きさに対して簡単で誰にでもできるため、資産運用を行う投資家の多くに活用されています。ある意味、安定的に利益を出している投資家と変わらないやり方が素人でも可能な唯一の手法といっても過言ではないかもしれません。

そんなドルコスト平均法ですが、なぜ初心者問わず誰でも投資で利益を出しやすいのでしょうか。その理由は以下のような理由があるためです。

- 投資経験関係なく誰でもできる

- 初期投資額が少ない

- 感情に左右された投資をせずに俯瞰して売買できる

- 高値掴みするリスクを軽減できる

上記の3つは、資産運用の経験がある人なら分かるような投資における悩みの種です。例えば、不動産投資などではそれなりに大きな資金が必要になり不安が勝りますし、空室のリスクから継続して利益を出せることが難しく、ローンを利用していれば返済が大変で初心者には敷居が高い投資のように感じるはずです。

また、株やFXといった取引では、実際にチャートを見ながら売買していると「どこまで価格が上昇(下降)するか」というのが分からないため、上手く売買するタイミングを掴めずに損をしたり、利益を上手に出せなかったりすることも珍しくありません。

「損をしたくない」などの心理から初心者などは特に取引への影響が懸念されますが、場合によっては投資するタイミングが最悪で最も損をするタイミングで売買してしまうこともあるでしょう。

そのような、資産運用では頻繁にある失敗する原因を気にせず、安定した利益を出せる可能性があるとなれば、例え長期的な運用で時間がかかるとしても、恐らく多くの人がドルコスト平均法を用いた手法を行うはずです。

そして、実際に紹介した3つのメリットを細かい解説していきたいと思いますので、なぜ投資経験のない初心者がドルコスト平均法を用いることで資産形成で成功できる近道になるのかを詳しく解説したいと思います。

①投資経験関係なく誰でもできる

資産運用は誰でも行うことは可能ですが、誰でも稼げるかというと話は別です。特に初心者は投資に関して一攫千金のようなイメージを持っている人も少なくないため、高い授業料を払って失敗を学んでいる人が多いのが現状です。

例えば株やFXなどでは、本来運用できる資金の何倍もの取引が可能なため、損益管理能力や経験のない人が挑めばあっという間に時間資金を失ってしまいます。また、不動産投資などの現物資産では、融資の必要性や長期的に入居者に住んでもらうための物件選びが重要で、一度物件を契約してしまうと選び直しができないため失敗すると大きな痛手です。

他の投資でも同じことがいえますが、近年では「誰でも儲かる」と勘違いさせるような内容の広告も増えているものの、実際にやってみるとやり方が難しかったりすることも珍しくありません。しかし、ドルコスト平均法は一定額を一定間隔で投資する手法なため、色々な投資に活用することが可能です。

予め運用期間を決めておき、銘柄と月々の積立額を設定するだけで取引する必要もないため、特別な知識や経験も必要なく投資初心者の人でも始めやすい投資手法です。

②初期投資額が少ない

資金の数倍を運用することができることは投資で多いですが、その中でもドルコスト平均法は長期的な運用と一定期間での購入をすることが前提のため、投資額を任意で決めることができるメリットがあります。つまり、まとまった資金がなくても少しずつ投資に積み立てていくような形です。

仮に毎月1万円をドルコスト平均法で運用するのであれば、年間で12万円の投資が可能です。しかし、1回で12万円を投資するというのは初心者には敷居が高いですし、何より損失が発生してしまった際の精神的な負担も金額が大きいだけに少なくありません。

毎月1万円、年間で12万円を運用すると5年で60万円、10年で120万円の投資額となりますが、60万円や120万円を1回での投資で一気に使ってしまうのはとても不安になりますし、万が一のことを考えると今ある資金から大きく減らしてしまうのは避けたいところです。ただ、毎月1万円程度であれば生活に支障をきたす可能性も少なく貯蓄も平行しながら行えるため、収入や投資額は人のよって異なるかと思いますが、任意の金額を毎月コツコツ投資へ積み立てられるのでオススメです。

こういった観点からも初心者に最も向いていますし、実際に余裕が生まれれば他の投資も始める人も多くいます。

③感情に左右された投資をせずに俯瞰して売買できる

パソコンでチャート画面や情報収集を行う株取引や外貨取引では、取引スタイルによっても異なりますが値動きの推移をチャートと呼ばれるグラフで確認し、分析して予測する必要があります。また、経済要因での値動きもあるため各国の経済指標といった情報を把握しておくことも欠かせません。

こうなってくると、チャートから値動きを分析するための勉強や取引、そして経済指標の発表に合わせて都合を調整しなくてはなりません。当然あなたの資金を使っての取引ですし、努力や時間を使ったのですから利益を出したいでしょう。

自分次第で利益を出せるとなると、人は当然ですが「利益を少しでも出したい」「損をしたくない」と考えるはずです。しかし、取引次第で損益が大きく変化するため、そういった投資に対しての不純の気持ちがどんどん膨れ上がり、本来するつもりがなかった取引をしてしまったり、思わぬ損失が発生してしまうことは少なくありません。

こういったメンタル的な問題は投資家を悩ませる大きな種であり、元本の数倍で取引できる投資では致命的なミスや損失を生んでしまいます。

ただ、ドルコスト平均法では売買するタイミングは予め決めており、購入額も一度決めたら変更することがないため、勉強する必要もなければ時間の都合を合わせる必要もありません。また、ドルコスト平均法は複利運用と相性が良いため、仮に多少の損失が発生しても利益の方が大きくなりやすく、購入単価を下げられることから最終的には利益の方が多くなります。

そのため取引に感情が入る余地がなく、ある意味で機械のような淡々とした取引を初心者でも意識せずに可能となります。投資での取引において、売買を俯瞰的に見ていくのはとても重要ですが、ドルコスト平均法では運用方法自体が投資家の手を加えずに完成している手法になるので、損益によって一喜一憂しなくても済むというメリットは意外と大きなものです。

④高値掴みするリスクを軽減できる

ドルコスト平均法では、投資する額を事前に決めて固定するため、価格が上昇している場合には購入数を少なく、価格が下落している時には購入数を多くできます。結果的に高値掴みする可能性を軽減することができ、購入単価の標準化が可能となります。

前途でもお伝えしたメリットで、感情に左右されて売買判断を誤ってしまうのは自身で取引しているのであれば必ず発生します。例えば、どんどん価格が上昇しているタイミング、つまりあなたの利益を時間と共に増えている状況を想像してみてください。

売買を終了せずにこのまま投資している銘柄やポジションを保有していれば、さらに利益は大きくなるかもしれません。しかし、上昇を続けているからこそ反動も大きく、一気に価格が下落してしまう可能性も捨てきれません。

こういった状況になった場合、あなたならはどうするでしょうか?

この2択の場合、基本的に継続して投資し続ける場合もあって利益を出すこともあるものの、その時の大きな利益を忘れられずに同じような状況が発生した場合に同じ投資行動をしてしまい、「まだ上がる」と欲を出して最終的な損益は損失になったというパターンが現実的にに多くなっています。

もちろん、最も利益が発生する状況で上手く波に乗ることができる良いですが、常に乗り続けることができるわけではありませんし、そのようなベストな価格タイミングを完璧に予測することは不可能です。

しかし、ドルコスト平均法では、購入するタイミングは基本的に考えずに運用することができるため、仮に高値掴みで損をしてしまっても、その場合は購入数が減るだけで継続した売買で安値購入もできるので、全体的に見ると購入単価を安くすることができます。

ドルコスト平均法の場合、購入金額を固定するため、価格が上昇している場合は購入口数が少なくなり、結果高値づかみが回避でき、逆に下降している場合は購入口数が多くなるため、購入単価の平準化が可能です。また、一括投資で高値づかみをした場合のように、値下がりの影響がダイレクトに響くリスクも回避可能です。

ドルコスト平均法に潜むデメリット

どんな投資にもリスクがあり完璧ではないように、ドルコスト平均法にもデメリットが存在します。良い面ばかりしか知らないと対策ができずに損をしてしまう可能性も高くなりますので、ぜひ合わせて理解しておきましょう。

ドルコスト平均法のデメリットのなるものは、基本的に以下の2つです。

- 短時間だと効果が発揮しずらい

- 手数料がかかる

基本的にデメリットとなるリスクは、メリットと比べると少なくなっています。運用方法の特徴から発生するリスクになりますが、少しでも利益にするためにも対策方法を知っておきましょう。

①短時間だと効果が発揮しずらい

ドルコスト平均法では1回でまとめて投資する資産を複数回に分けるという特徴から、どうしても短期間ではなく中長期の運用期間を要します。投資では単価が低いときに購入し、高い時に売却するのが原則になりますが、例えばFXや株取引の場合には短期間で値動きが大きく変化することもあり、購入と売却のタイミング次第でわずか1ヶ月でも利益を大きく増やすことも可能となっています。

しかし、ドルコスト平均法では分散投資の期間が長ければ長いほど購入単価を均一にする効果が大きくなるため、運用期間が長くなり目に見えるような大きな利益というのは発生しずらい傾向にあります。ただ、当然投資回数が多いという事は、価格の変動が大きくても購入価格が平均化できるというメリットでもありますので、ドルコスト平均法で運用すると決めたのであればその点を理解して強みを活かしましょう。

もちろん、短期間で利益は多く出したいという人の場合には、1回でまとめて投資するようなやり方が多くなってしまいますが、それでは運による要素もあるので大きく損をしてしまうリスクが非常に高くなります。

投資初心者の多くは後者である一気に投資資金を使って稼ごうとしてしまうことが多くなりますが、投資資金のすべてを失ってしまえば取引を継続させること自体が難しくなってしまいます。

そうならないためにも、ドルコスト平均法はリスクも少ないぶん期待リターンも低くなることを理解し、それこそ10年や20年という長期的な運用で最も効果を発揮できるようにしましょう。

積立などの長期運用でローリスク・ローリターンを狙いつつ、さらに資金の余裕が生まれれば株式投資のデイトレードやFXといった比較的リスクを含んでいる運用もポートフォリオに組み込んで挑戦してみるのがオススメです。

②手数料がかかる

ドルコスト平均法は、1回での購入で済む投資を複数回に別けるという特徴から、購入回数が時間を追うごとに増えていきます。つまり、売買手数料が1回で済む運用方法に比べると高くなるということです。

外貨預金とは異なりますが、株式投資やFXといった購入のたびに手数料が発生するのと同じで何倍もの手数料が発生します。これは証券会社次第で抑えることができるほか、非常に高い手数料ではないため、一定期間での購入では特に気にならないかもしれません。

しかし、投資では手数料負けという言葉もあるように無駄に手数料を払うのは避けたいところです。現に、株式投資やFXでのデイトレードやスキャルピングトレードといった短期間で複数回の売買を行う投資スタイルでは、多くの初心者が手数料負けを経験しています。

購入時の手数料は金融機関によって異なるので、事前に手数料を把握して少しでも無駄な経費を削れるように考えておきましょう。

ドルコスト平均法の注意点

上記で挙げたデメリットの他にも、ドルコスト平均法では注意すべき点があります。これはドルコスト平均法という手法によるデメリットではなく、投資家自身の手によって発生する問題です。

いくらドルコスト平均法で売買に関する悩みがないといっても、「今月購入予定なのを忘れていた」「余裕がなくなったから3ヶ月程度投資額を下げよう」といった人為的なミスや投資額の変更を行なってしまうと、価格が標準化できるというドルコスト平均法の効果も薄れてしまいます。

1ヶ月や1年など定めている一定期間は人によって異なりますが、期間が空くからこそ忘れやすく、意外と手間がかかります。投資信託などによっては、自動積立に対応している証券会社もありますし、外貨建て保険であれば保険料を自動的に引き落とせるようなものを選んでおきましょう。

また、事前に「これぐらいの投資額なら問題ない」という余裕を持った金額を投資しなければ、金額が大きく生活が次第に苦しくなってしまう可能性もあります。あくまで余剰資金の一部で生活に支障がない金額を決めて積み立てていくことが重要です。

そして、いくら長期運用ほど効果が発揮できるといっても、いつかは利益を確定させなければいけません。いつやめるか次第で最終的な収支が決まりますので、予め運用年数を決めて新規積立を終了したあとは、積み立てられたETFなどの配当利回りを別の投資へ運用したり、作成したポートフォリオを見直しながら出口戦略を描いておきましょう。

目標としていた資産額は人によって異なりますが、焦らず計画した資産形成を実施することが何より大切です。

ドルコスト平均法を使った投資手法の具体例

ここで実際にドルコスト平均法を使った具体的を見ていきたいと思います。

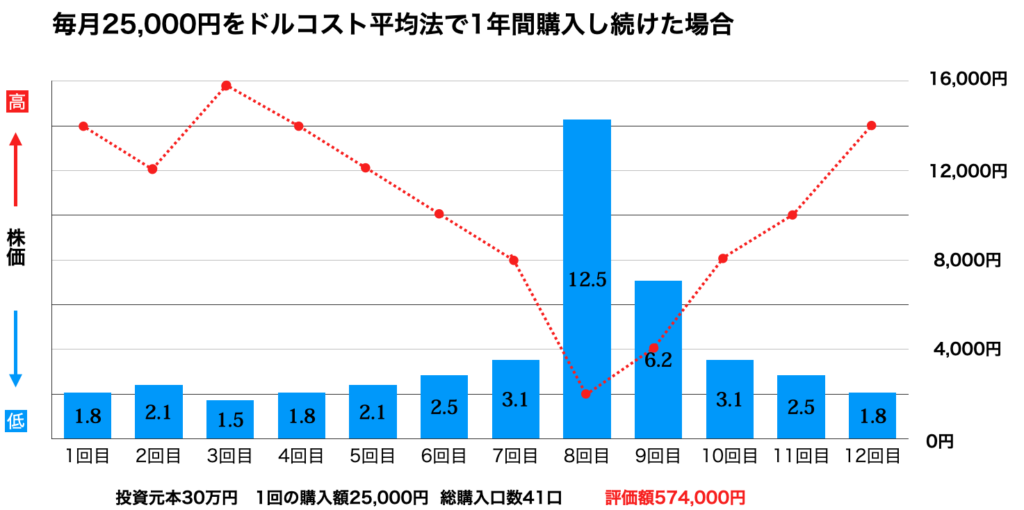

例えばドルコスト平均法を使った手法で、元本30万円1年間(12回)で分散して投資したとします。毎月投資する額は25,000円で、ドルコスト平均法で運用してみると1年後に購入できた口数は以下のグラフのように41口になりました。

1回でまとめて購入していた場合、1回目の価格14,000円で30万円分を購入するため21口での購入になります。しかし、ドルコスト平均法で12回に分散投資すると、12回目には41口と一括投資と比較して倍の口数を手入れられるのが分かるはずです。もちろん、これは価格変動により損をする場合もあります。

そして、1回目と12回目の価格は同じですが、12回目に売却したとすると最終的には574,000円と、30万円の投資資金で27,4000円の利益が発生することがグラフから分かるはずです。このように1回でまとめ買いするよりも、分散して購入することで損失が発生するリスクを抑えることがドルコスト平均法には可能となっています。

1番安いタイミングで購入できれば必要ない?

ドルコスト平均法の運用例をお伝えしましたが、この前途の内容を見て「一番価格が安いときに一括で購入すれば大きな利益が狙えるんじゃないか」と考える人もいるはずです。

しかし、それではドルコスト平均法のような積立投資とは違い、一括で金融商品を購入する一括投資になってしまうので、安いタイミングを自身で見極めること必要があります。ただ、それができれば多くの人が投資で簡単で儲けているはずです。

実際には安いと思ってもさらに価格が下ることもありますし、購入のタイミングというのは予測が難しく、初心者にはほぼ不可能でしょう。だからこそ、ドルコスト平均法を用いて積立投資をすることで、常に変動している金融商品の価格に対して投資タイミングや投資期間などの「時間」を分散してリスクとリターンを平準化することが重要になります。

長期運用でリスクを軽減しながら複利で相乗効果を発揮

ドルコスト平均法が誰でも再現可能な勝ちパターンの1つなのは、長期運用で時間を使うためリスクを軽減できるためです。また、長期的な運用で投資しつづけるため、複利効果も期待ができるのは非常に大きいな武器になります。

もちろん、リスクを軽減して利益を大きくできる分、時間をかけて資金を育てていく少なくない時間が必要ですが、短期間で無茶な運用をするよりは資産を増やせる確率は大きくなります。長期間に渡ってその威力を発揮できるようにしっかりとポートフォリオの作成と投資戦略を組み立てておきましょう。

元本保証がない投資では、運用しても損をしてしまうということは必ずあります。そのため、将来の資産設計を考えた際に増やす必要がない人は運用しなくても良いかもしれませんし、多少リスクを含んだ投資をしてもいいでしょう。

ただ、短期間で利益を出そうとする人が多い外貨取引や株式取引では、日々価格変動もあるので日によって得をしているのか損をしているのかが大きく変化します。それでは仕事や家事などで中々投資に取り組めないという人は、取引に参加できていない間に大きな損をしてしまうこともあり得ます。

だからこそ、ドルコスト平均法のような勉強も手間もかからない投資手段というのはとても重宝します。

始めるタイミングも特に悩むことがないため、思い立ったらすぐに始められますし、一喜一憂することもありませんので、ポイントや注意点を理解して失敗しないやり方を実施していきましょう。

今回はドルコスト平均法と呼ばれる投資手法を解説しましたが、人生100年時代を迎え、「老後2000万円問題」や「少子化」などから日本の経済状況は大きく変化しつつあります。将来どのように日本の経済が変化するかはわかりませんが、時間が経ってから後悔するのではなく、今から少しずつできる範囲で行動して明るい未来にできる資産構築をおこなっていきましょう。

Comment On Facebook