日本は「貯金が好きな国民性」と言われることがあります。

以前、日本での預金率の高さは資産構築においては危険だとお伝えしたことがありましたが、若い年齢層ほど貯蓄・貯金ができるほどの余裕がない実態もあります。その点を顧みれば、自然と余ったお金は銀行に預けておこうという考えは当然かもしれませんが、実際に貯金したからといって貯金を増やせている人はあまり多くありません。

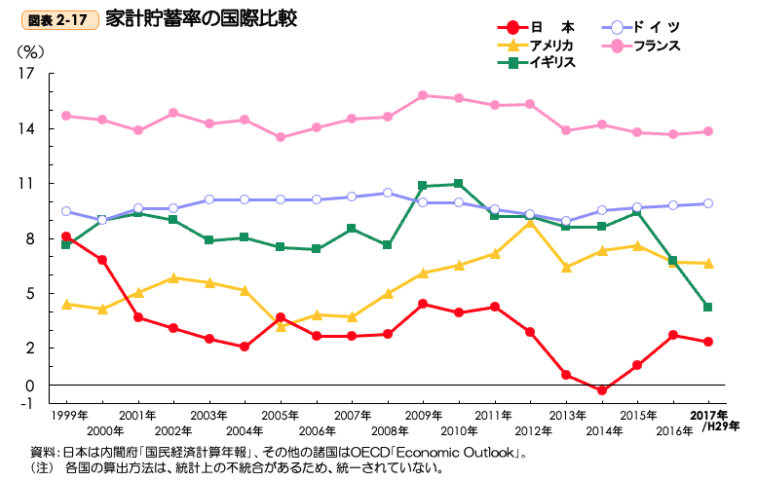

「家計貯蓄率」の国際比率のデータを見ていくと、世界的に見ても貯蓄率は最低という現実があります。多くの人が余ったお金を銀行に預けていますが、これは貯金するお金もあまり多くないという人の割合が増えていることが考えられます。

今回の記事では、特に貯金が好きだと言われる日本人の貯蓄率と世界を比較して、どのようにすればお金を貯めて増やしていけるのかを考えてみたいと思います。

貯金率は高いけど多くの額は貯蓄できていない

金融広報中央委員の発表したデータによると、日本の家計貯蓄率は1999年時点で8%ほどでした。しかし、2000年代に突入してからというもの、2%〜4%と半分以下を推移しています。

2014年には家計貯蓄率がマイナスになりましたが、これは2014年4月の消費税増税で5%から8%になったことが要因といわれています。さらに消費税が現在は10%ですので、さらに家計における貯蓄率が下がることは想像に難くないと思います。

家計貯蓄率がマイナスということは、簡単にいえば家計での支出で貯金できなかったどころか、それまで貯めていた資産の一部を切り崩している状態だといえます。特に新型コロナウイルス以降は給与の一部カットやボーナスがなくなったりと、かなり収入に関係する経済状態が日本で続いていますので、令和2年以降は調査されるデータもより低くなるでしょう。

上記の図を見て分かる通り、家計貯蓄率は多少上下していますが低いままで、世界と比較してみると低水準だと分かります。ニホンジンは貯金が好きといわれることが多くありますが、昨今の経済状況から貯金すること自体ができないことが多くなっているということです。

これは日本の少子高齢化含めて、様々な要因があります。

ただ、高齢者の多くは年金だけではなく、それまでの貯蓄を崩しながら老後生活していることも分かっています。老後2000万円不足問題が取り上げられてから、若い年代にも貯金だけではなく資産運用での資産構築を考える人は多くなっていますが、高齢者の割合が高まるということは家計貯蓄率が下がる要因にもなりますので、ある意味では自然なことかもしれません。

ただ、それだけ若い年代の貯蓄率が下がっているということですので、もしも将来のことを本気で考えるのであれば、貯金だけでは足りないのが現実でしょう。

日本が貯金好きと言われるようになった理由

日本人が貯金好きだと言われることが多かったのが事実ですが、そうなった背景は1945年とかなり遡ります。終戦後の日本では、戦後の復興を果たすためにお金が必要でしたが、戦争でお金を使いすぎていたため、政府に資金をありません。

そのため、お金を工面するために政府は国をあげて銀行への預金を推奨し、「銀行に預ければ社会が豊かになる」「貯金が将来を豊かにする」といった政策を取っていました。

その結果、銀行に預けられたお金は戦後復興に融資することができ、日本は高度経済成長を遂げたというわけです。また、日本がバブル経済に突入した際には、銀行が積極的に株式への投資を推奨していましたし、景気が良かったので高金利によって銀行に貯金すれば自然と資産を増やせていました。

郵便局の定額貯金では、預けるだけで年8%の金利がつくこともあったことを考えれば、社会全体で貯金が最も安全にお金を増やせると考えるのは道理でしょう。

しかし、それは昔の話であり、現在では銀行預金で発生する金利は0.001%ですので増えることはありません。

銀行に預けておけば良いといわれたのは昔の話であり、今の時代では貯金だけでは将来を豊かにするのは難しい時代になっているため、若い年代を含めて資産運用を始める人が急増しています。

日本に比べて米国は資産の増え方が2倍以上高い

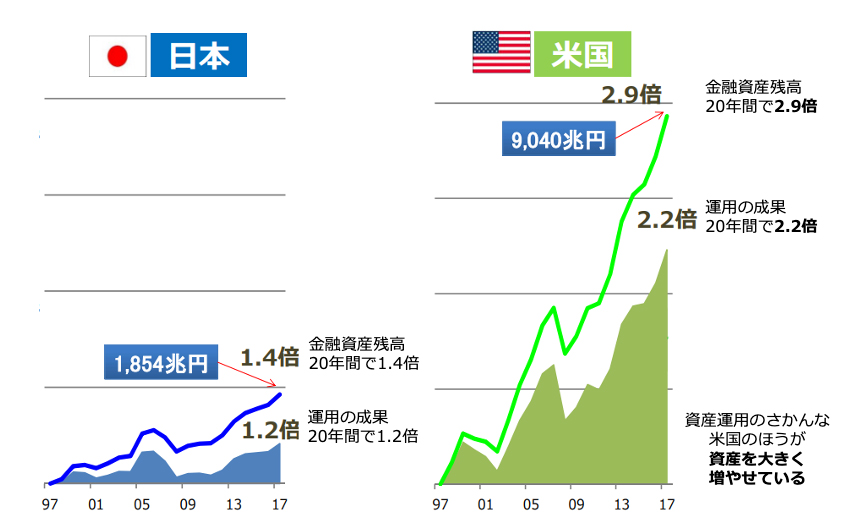

日本と米国を比べ見ると、年々資産の総額はふえています。日本人は1997年で総資産が1324兆円で2017年には1854兆円と増加しており、1.4倍増加したことが分かります。

ただ、対するアメリカは1997年の総資産が3117兆円で2017年では9040兆円と2.9倍になっていることが分かります。これはこの20年でGAFAが台頭して大きく成長したことも考えらますが、最も大きな違いは投資の有無にあります。

これは日本の投資信託が失敗する理由でも述べていますが、日本と米国ではそもそも銀行預金や投資する人の割合も大きく異なり、日本よりも米国の方が投資においての運用益や手数料など有利になっていることも考えられます。

具体的には米国の販売手数料は0.59%、信託報酬は0.28%なのに対し、日本の信託手数料は3.20%、信託報酬は1.53%と共に約5倍以上も高い手数料とかなり差があります。

専門家に運用を任せられるということで初心者にも人気の投資信託ですが、日本では元本割れをすることも多く、米国では利益が発生しやすいとなれば、自然と資産額に差は生まれるでしょう。また、日本では銀行預金している人の割合が多く、投資を積極的にするという考えを持つ人はあまり多くありません。

そうなれば、差は大きくなるのは当然のことともいえます。

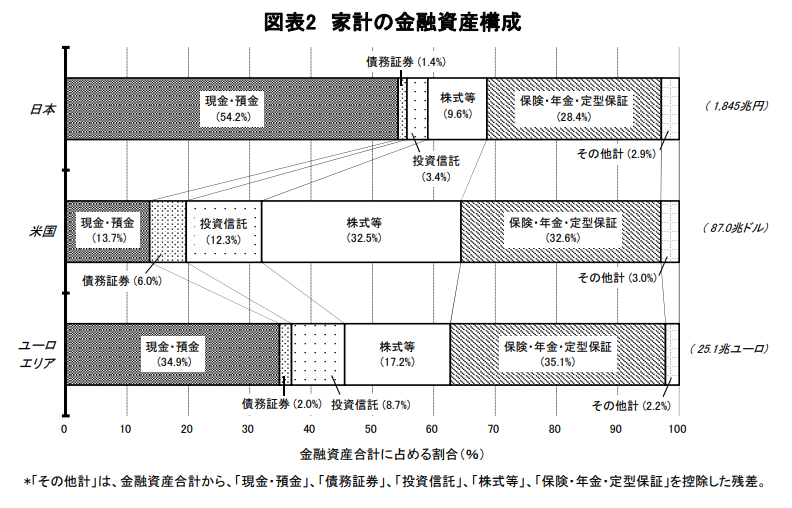

それでは、日本での銀行預金を含めた金融資産構成はどのようになっているのでしょうか。次は日本での家計の金融資産構成を見ていきながらお伝えしていきたいと思います。

日本の銀行預金を含めた金融資産構成は?

日本銀行の「資金循環の日米欧比較」を見てみると、日本人の直近の家計貯蓄率は減っていますが現金・預金で総資産の約50%を保有していることが分かります。

対して、米国は約10%、欧米では約35%と現金・預金比率が日本に比べて低く、株式や保険といった金融資産の投資における金融資産の割合が高いことが分かります。つまり、日本は投資の割合が低く、預金などの割合が高いということです。

ただ、家計貯蓄率がアメリカ・ドイツ・フランス・イギリスと比べると低いことを考慮すれば、多くは貯金できていないのが現状です。日本以外では貯金の割合よりも投資の割合を増やすことで、資産を増やすことができる前例があるわけですが、それでも多くの人が投資に対して一歩を踏み出せずにいることも事実です。

日本と反対の資産構成を行っている国の方が資産の増加が多いことを考えると、金融教育に関して日本はもう少し学んだ方がいいのかもしれません。

ただ、このことから日本人が貯金を好むというのが分かりますが、「貯金を好む=多くを貯蓄できているわけではない」ということが分かりました。

貯蓄から投資へ!!これから初心者が運用するなら?

貯金・貯蓄よりも割合的に資産を運用したほうが増えることが分かりましたが、投資経験のない人がいきなり投資というのもハードルが高いはずです。

ただ、そのまま貯金しているだけでは、万が一の怪我や病気、ライフイベントによる大きな出費に資産が大きく減ってしまう可能性もあるでしょう。また、投資には株式・投資信託・債権など代表的なものから、仮想通貨やFX、金投資に不動産など様々です。

そこで、これからお金を増やしたいと考えている方にオススメの初心者向けの投資についても併せてお伝えしていきたいと思います。

長期でコツコツ「積立で投資信託」

株式や債券と投資の種類はたくさんありますが、そのなかでもオススメなのが投資信託です。

大きく増えることはありませんが、それでも少額でも運用できるうえ売買のタイミングや情報収集を専門家がやってくれるので手間が発生しません。ただ、日本の投資信託の運用益や手数料は高いため、手数料がかからずにまずはお小遣い稼ぎ程度の認識でやるのが良いでしょう。

慣れて利益を出す感覚を身につけたら、あとは個別の銘柄などを自身で購入してみましょう。

また、少額ながらも長期でコツコツ運用していくことで、価格変動を気にせずに運用総額を徐々に増やすことができます。投資信託は他の投資と違って複数の投資先に分散投資しているので、値上がりなどで損失が発生してもカバーすることができるのも魅力の1つ。

ただ、銀行の販売している投資信託は「投資信託で失敗する2つの理由」でも説明している通り、元本割れする可能性があるので注意しておきましょう。

少額向け株式投資「LINE証券」での少額運用

少額での投資信託に慣れてきたら、次は個別の銘柄を自身で選択して購入してみましょう。ただ、株式投資には、1単元といって最低購入株数が100株と決まっています。

つまり「株価(2000円)×100=20万円」という少なくない額が運用に必要になります。これでは初心者にとってはハードルが一気に高くなるので不安が大きいはず。

そこでオススメなのがミニ株と呼ばれる投資です。

これは株式投資と同じになりますが、最低購入数が100株以下で売買することができるので、少額での運用が可能です。様々な証券会社でミニ株投資することができますが、中でもオススメなのがLINE証券です。

LINE証券はLINEが展開しているサービスの1つであり、LINEアプリ内から簡単に売買することができます。取引時間が昼間以外にも可能に加え、過去の株価の変化やあなたにオススメの銘柄もわかりやすくAIが判断してくれるため、LINE証券は株式投資を始めるうえで基本を学びながら少額で始められます。

「つみたてNISA」での長期運用

つみたてNISAは、20年間に渡って年間40万円までの投資で得られた利益を非課税にできる制度です。つみたてNISAは金融庁の設けた基準をクリアした投資信託・ETF(上場投資信託)が対象になりますが、長期間の積立と分散投資ができる商品のみ可能です。

手数料が安く、シンプルな商品が多くあるため、資産を堅実に増やしていきたいのであれば、ぜひ積立NISAを活用しましょう。

資産構成に必ず入れたい「金投資」

新型コロナウイルス以降なにかと話題になることが多いのが金です。

金は世界中で価値あるものとして認識されており、世界的に経済の不況が発生した際には購入される傾向があります。新型コロナの影響で最高値で話題になりましたが、金融資産の構成で10%金を保有しておくことはバランス的に最適だといわれています。

「有事の際の金」といわれることがある金ですが、アンティークコインでの購入や積立のように月々購入するなど、金への投資は昔と違って少額運用も可能になっていますので、ポートフォリオの構成に金を組み込んでおきましょう。

ポートフォリオで資産構成の把握と見直し

ポートフォリオとは、資産構成の事です。

ある意味で資産形成のための計画書のようなものになりますが、初心者は預金を含めて資産のことに対してこのポートフォリオを意識することが少なくなっています。しかし、計画を建てずに運用すれば失敗する可能性は高くなりますし、計画に沿わない運用担った場合には見直しと改善が必要なことはいうまでもないでしょう。

家計における家計簿のようなものになりますが、このポートフォリオを見ることで資産の増加率から構成のバランス、そして資産構成の組み換えも簡単になるので、ひと目で資産の見直しやバランスが最適化できるように予め考えておきましょう。

ポートフォリオについては「資産運用初心者向けの作成方法」や「ポートフォリオの見直し方」について解説しているので、ぜひ一度学んでみてください。

貯金・貯蓄への考え方から見直してみよう

今回の記事では日本人の貯金好きという国民性とその実態を見てみましたが、貯金好きといわれるだけあって資産構成の大部分は預金が中心でした。しかし、貯金できている人は多くなく、その額も少ないことから、給与の一部だけではうまく資産を増やすことができないことが分かったはずです。

併せて紹介した資産運用の方法は初心者向けの投資方法になりますが、紹介した投資であればいきなり大きな初期投資をするよりも、「資産運用」というものをリスクの少ない方法で学びつつ、少しずつ時間を武器に資産を増やしていけると思います。

働いた給料の一部では資産を増えず、なにかしら必要なお金があった場合には多くの資産を失ってしまいます。そうならないためにも、資産構築の術を学び、米国や欧米に習って預金以外の選択肢で資産を増やすための術を実践するようにしていきましょう。

Comment On Facebook